![]()

Chuyên gia Agriseco nhận định thị trường chứng khoán Việt Nam vẫn sẽ giữ nguyên đà tăng trưởng, với động lực to lớn tới từ các câu chuyện đầu tư của năm 2025.

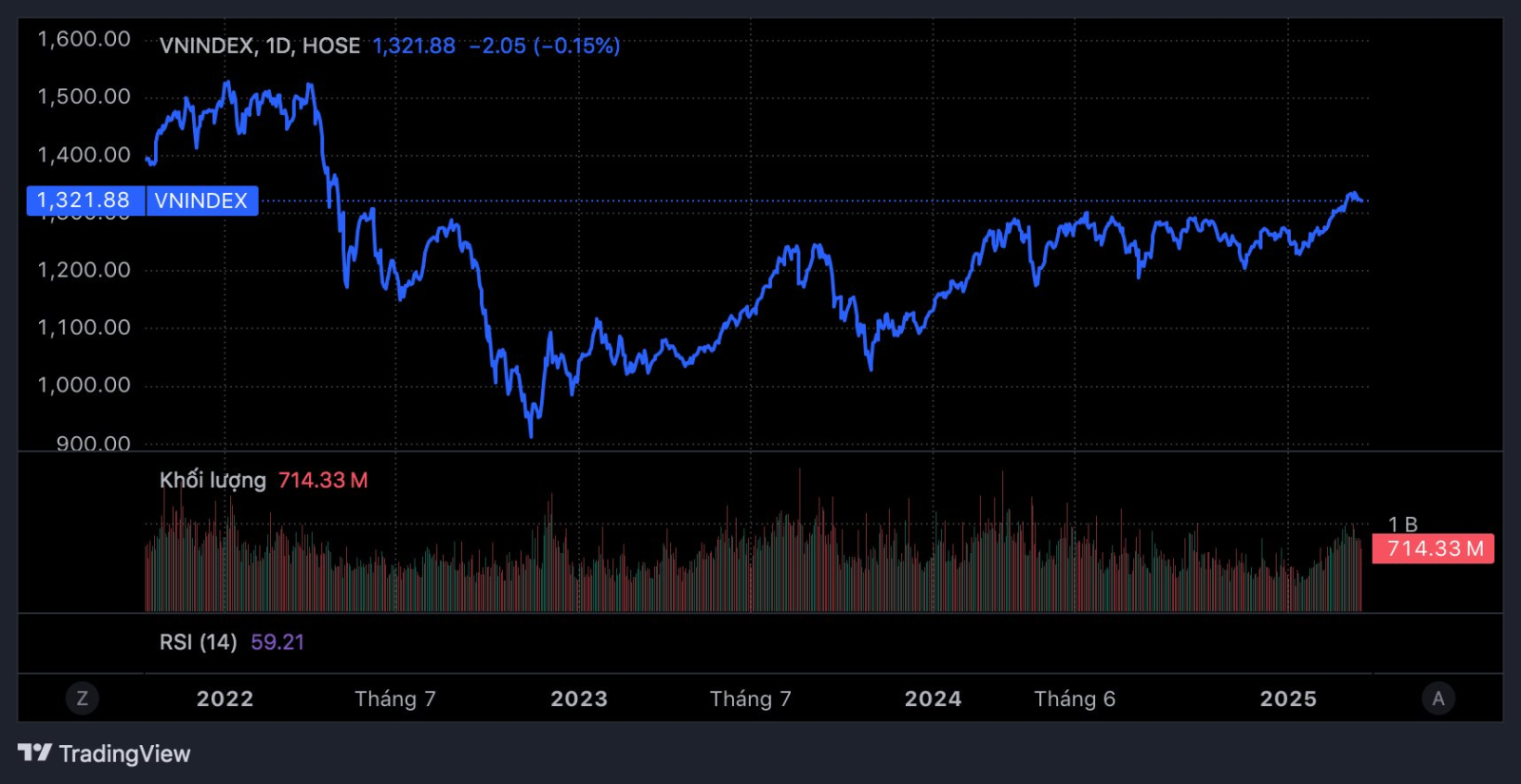

Kết tuần 17/3-21/3, VN-Index đóng cửa tại 1.321,88 điểm. Đáng nói, VN-Index đã có nhịp tăng điểm tương đối tốt từ vùng 1.220 điểm lên vùng 1.340 điểm trong 8 tuần liên tiếp, nhiều ý kiến cho rằng việc thị trường điều chỉnh là do áp lực chốt lời trong ngắn hạn.

Vậy xu hướng tiếp theo sẽ ra sao, nhà đầu tư nên chuẩn bị cho mình chiến lược giao dịch là gì? Chúng tôi đã trao đổi với ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư Chứng khoán Agriseco để bàn luận về diễn biến này.

VN-Index chứng kiến tuần điều chỉnh sau nhịp tăng mạnh 8 tuần liên tiếp trước đó. Diễn biến này có ảnh hưởng thế nào tới tâm lý nhà đầu tư, áp lực chốt lời liệu có tiếp tục gia tăng hay không?

Ông Nguyễn Anh Khoa: Diễn biến tuần giao dịch vừa qua, VN-Index tiếp tục giằng co trong biên độ rộng 1.316-1.340 điểm. Kết thúc tuần chỉ số giảm 4 điểm và chấm dứt chuỗi 8 tuần tăng liên tục. Giá trị giao dịch bình quân 3 sàn đạt 20.066 tỷ đồng, giảm 12% so với tuần trước.

Nhìn chung áp lực tâm lý khiến lực cầu chủ động chững dần là nguyên nhân chính khiến thị trường chưa thể trở lại đà tăng điểm; ngoài ra chuỗi sự kiện bao gồm đáo hạn phái sinh, lịch họp FOMC, hạn cơ cấu ETF diễn ra liên tục và các thông tin liên quan tới trái phiếu của TCD là tác nhân gián tiếp.

Xu hướng tăng của chỉ số chính đang chậm lại khi thị trường có liên tục 4 phiên giảm điểm và lùi về hỗ trợ MA20 ngày quanh mốc 1.320. Thanh khoản giảm dần về cuối tuần cho thấy áp lực bán không quá lớn, kỳ vọng sẽ giúp thị trường có nhịp hồi ngắn trong phiên đầu tuần. Tuy nhiên nhà đầu tư hạn chế giải ngân quá sớm do thanh khoản tăng nhanh tại các hỗ trợ mỏng có thể là tín hiệu kích hoạt đà bán tăng vọt. Vì vậy, cần cân nhắc khi thực hiện các vị thế T+ ở thời điểm hiện tại.

Về tình hình vĩ mô, thị trường chứng khoán quốc tế, đặc biệt là Mỹ, cũng đang chịu ảnh hưởng từ thông tin về thuế quan và chính sách tiền tệ của Fed, liệu tâm lý tiêu cực này có lan tỏa sang Việt Nam?

Ông Nguyễn Anh Khoa: Tôi cho rằng chính sách thuế quan và chính sách tiền tệ tác động trái chiều tới tâm lý nhà đầu tư chứng khoán ở thời điểm hiện tại.

Trong khi thuế quan tạo ra nhiều yếu tố bất định, tác động tiêu cực đến tâm lý nhà đầu tư, chính sách tiền tệ của FED lại phát đi tín hiệu hỗ trợ. Cụ thể, FED dự kiến thu hẹp thắt chặt định lượng (QT) vào tháng 4/2025; giữ nguyên dự báo lạm phát dài hạn dù hạ tăng trưởng GDP dài hạn và nâng mức lạm phát dự báo ngắn hạn so với hồi tháng 12/2024. Điều này có thể đồng nghĩa với việc, lộ trình cắt giảm lãi suất 2025 chậm lại do lạm phát nhưng sẽ được thúc đẩy nhanh hơn sau đó bởi kinh tế cần được kích thích và lạm soát có sự kiểm soát.

Với nhiều yếu tố có phần ngược pha và bất định như vậy, nhu cầu đầu tư an toàn lên ngôi, chứng khoán Mỹ yếu đi và dòng tiền đổ vào các tài sản an toàn hơn như vàng khiến kim loại quý này tăng giá.

Trong bối cảnh nền kinh tế mở và dòng tiền liên thông các thị trường như hiện tại, tôi cho rằng những sự kiện trên đều mang những tác động nhất định tới thị trường Việt Nam. Do tác động tâm lý đa dạng nên tương đối khó để dự báo cách thị trường Việt Nam phản ứng.

Tuy nhiên, thị trường chứng khoán Việt Nam trong năm nay vẫn sẽ giữ nguyên đà tăng trưởng, với động lực to lớn tới từ các câu chuyện đầu tư của năm 2025. Điển hình, thúc đẩy đầu tư công để hoàn thành mục tiêu tăng trưởng kinh tế; kỳ vọng nâng hạng thị trường chứng khoán; sự ấm dần của thị trường bất động sản. Nếu các tác động từ bên ngoài nếu không ảnh hưởng lớn và trực tiếp thì có thể sẽ có kỳ vọng tác động không đang kể tới thị trường.

Về việc dòng tiền đổ sang thị trường vàng vật lí, tôi cho rằng điều này có thể xảy ra vì thực tế xu hướng này đã diễn ra ở Mỹ nên cũng là bình thường nếu nó xảy ra ở Việt Nam. Tuy nhiên đối với những nhà đầu tư vàng có kỳ hạn nắm giữ quá ngắn, rủi ro phải gánh chịu là cao bởi giá chênh lệch giữa mua-bán thường được nới ra khá lớn trong giai đoạn vàng tăng nóng. Vì vậy nếu không có hàng sẵn hay chưa có kế hoạch phân bổ hợp lí, tránh chạy qua lại giữa các thị trường để giảm thiểu rủi ro trong quá trình tái đầu tư.

Ông đánh giá thế nào về cổ phiếu FPT và nhóm công nghệ nói chung?

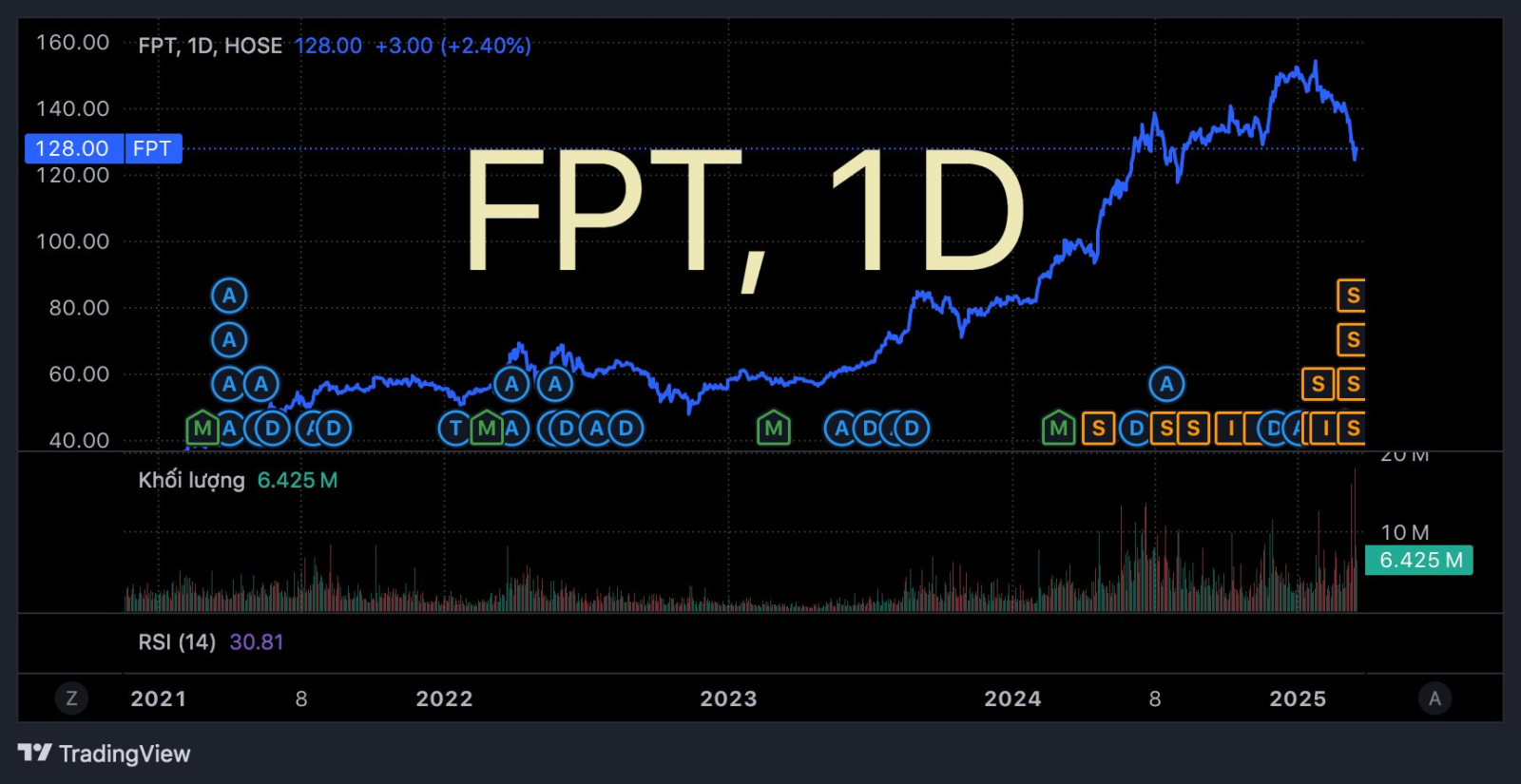

Ông Nguyễn Anh Khoa: Các cổ phiếu nhóm công nghệ trong nước 2 tháng gần đây có diễn biến kém tích cực thấy rõ so với sau một giai đoạn tăng giá mạnh mẽ trong năm 2024. Ngoài lí do cần sự tích lũy/chiết khấu sau quá trình tăng mạnh, các nhóm công nghệ và riêng cổ phiếu FPT có sự điều chỉnh giảm do: (1) Sự ra đời của Deepseek AI với nguồn mở từng được ví như “khoảnh khắc Sputnik” của công nghệ làm đại trà hóa AI; (2) Đà điều chỉnh của các cổ phiếu công nghệ Mỹ do dự báo sụt giảm tăng trưởng EPS làm ảnh hưởng tới tâm lý và kỳ vọng.

Cổ phiếu công nghệ là nhóm luôn được kỳ vọng tăng trưởng mạnh mẽ khi nhu cầu về chuyển đổi số, công nghệ và AI có sự bùng nổ sau giai đoạn Covid cho tới nay. FPT cũng đã chứng minh được vị thế của một cổ phiếu tăng trưởng khi có tốc độ tăng trưởng lợi nhuận bình quân giai đoạn 2020-2024 ở mức trên 20%/năm, từ đó giúp cổ phiếu tăng trưởng mạnh mẽ trong 5 năm trở lại.

Bên cạnh đó, FPT cũng đã đặt kế hoạch tăng trưởng lợi nhuận trước thuế năm 2025 ở mức 13.395 tỷ đồng, tương ứng +21% so với cùng kỳ; thực hiện 2 tháng đầu năm 2025 lợi nhuận trước thuế đạt 1.885 tỷ đồng, tăng 20% svck (nhìn chung tương đối sát kế hoạch).

Vì vậy chúng tôi cho rằng dư địa tăng giá cổ phiếu vẫn là có, nhưng sẽ phụ thuộc phần lớn vào lộ trình thực hiện hóa kế hoạch kinh doanh của FPT có thật sự khả thi hay không và điều này sẽ được thị trường đánh giá vào kỳ ĐHCĐ sắp tới.

Trong ngắn hạn, FPT sau nhịp chịu áp lực bán mạnh với thanh khoản đột biến phiên 19/3 đã lùi về vùng thấp nhất kể từ tháng 11/2024 và RSI cho tín hiệu quá bán. Trong 2 phiên giao dịch cuối tuần, thanh khoản đã có tín hiệu chững lại cho thấy đà bán đang suy yếu và cổ phiếu xuất hiện một nhịp hồi kỹ thuật với kháng cự đánh chú ý gần nhất ở mốc 136.000 đồng/cp (tương ứng giao của MA20 và MA200 ngày).

Tuy nhiên xu hướng ngắn hạn chính vẫn đang là giảm giá, nhà đầu tư nên hạn chế việc tham gia “bắt đáy” FPT và cân nhắc quản trị rủi ro với các vị thế có sẵn nếu giá cổ phiếu thủng vùng đáy tích lũy vừa thiết lập.

Ngành nào có tiềm năng phục hồi mạnh nhất sau nhịp điều chỉnh này?

Ông Nguyễn Anh Khoa: Trong bối cảnh thị trường chứng khoán Việt Nam điều chỉnh, các ngành có câu chuyện đầu tư hoặc có triển vọng lợi nhuận quý 1/2025 tích cực sẽ có nhiều tiềm năng phục hồi cao nhất trong đó bao gồm các nhóm ngành Ngân hàng, Chứng khoán, Bất động sản, Xây dựng và Vật liệu.

Cổ phiếu trọng tâm mà tôi cho rằng nên tập trung trong tháng tới sẽ xoay quanh các động lực chính của thị trường:

(1) Lợi nhuận các doanh nghiệp niêm yết duy trì tăng trưởng tích cực trong Q1/2025; (2) Môi trường kinh tế vĩ mô ổn định với mặt bằng lãi suất duy trì thấp, áp lực tỷ giá và lạm phát trong tầm kiểm soát; (3) Kỳ vọng nâng hạng TTCK Việt Nam sau kỳ xét duyệt của FTSE. Trong đó ưu tiên lựa chọn các doanh nghiệp đầu ngành với nền tảng tài chính lành mạnh, triển vọng tăng trưởng lợi nhuận tích cực trong Quý 1 và cả năm 2025.