Tháng 10/2024 ghi nhận có 21 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 19.678 tỷ đồng và 4 đợt phát hành ra công chúng trị giá 1.800 tỷ đồng. Tuy nhiên, chỉ có 1 đợt phát hành với giá trị vỏn vẹn 200 tỷ đồng đến từ doanh nghiệp ngành Xây dựng.

Sau 3 tháng liên tục “vắng bóng”, doanh nghiệp ngành Xây dựng “trở lại” kênh huy động vốn bằng trái phiếu với chỉ vỏn vẹn 1 đợt phát hành trị giá 200 tỷ đồng.

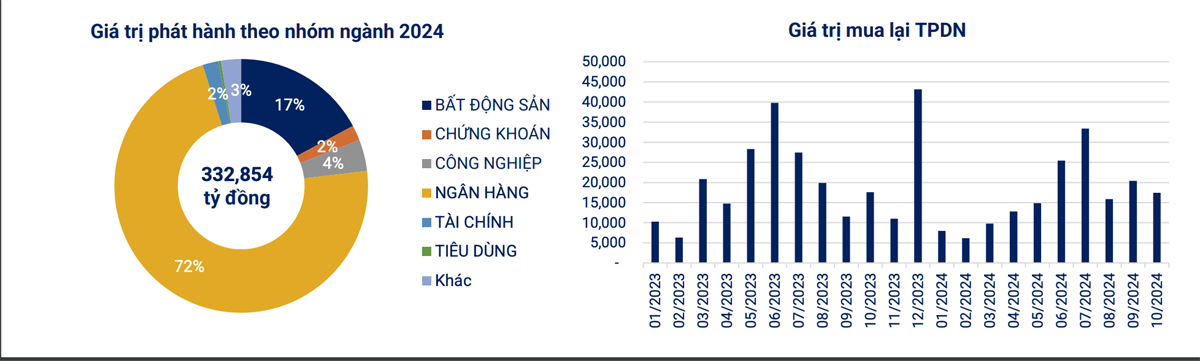

Theo dữ liệu Hiệp hội Thị trường Trái phiếu Việt Nam, tính đến ngày 31/10, ghi nhận có 21 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 19.678 tỷ đồng và 4 đợt phát hành ra công chúng trị giá 1.800 tỷ đồng trong tháng 10/2024. Lũy kế từ đầu năm đến nay, có 316 đợt phát hành riêng lẻ trị giá 304.000 tỷ đồng và 19 đợt phát hành ra công chúng trị giá 28.854 tỷ đồng.

So với tháng trước đó, tháng 10/2024 ghi nhận tổng số đợt phát hành tương đương với 25 đợt phát hành, tuy nhiên giá trị phát hành trong tháng 10 giảm hơn 2.300 tỷ đồng. Đồng thời, đây là tháng thứ 2 ghi nhận giá trị phát hành của các doanh nghiệp giảm (Trong tháng 8/2024 có 43 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 37.995 tỷ đồng và 2 đợt phát hành ra công chúng trị giá 11.000 tỷ đồng; Tháng 9/2024 có 24 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 22.333 tỷ đồng và 1 đợt phát hành ra công chúng trị giá 1.467 tỷ đồng).

Đáng chú ý, sau 3 tháng liên tục “vắng bóng” (ghi nhận các phát hành gần nhất là trong tháng 7/2024), các doanh nghiệp ngành Xây dựng “trở lại” kênh huy động vốn này với chỉ vỏn vẹn 1 đợt phát hành trị giá 200 tỷ đồng.

Cụ thể, đây là đợt phát hành thuộc về Công ty Cổ phần Đầu tư Hạ tầng Kỹ thuật Thành phố Hồ Chí Minh với lô trái phiếu mã CIIH2427002. Lô trái phiếu này có kỳ hạn 3 năm, được phát hành và hoàn tất vào ngày 17/10/2024 và sẽ đáo hạn vào 17/10/2027. Giá trị phát hành 200 tỷ đồng, gồm 2.000 trái phiếu có mệnh giá 100 triệu đồng/trái phiếu.

Lô trái phiếu được áp dụng lãi suất kết hợp giữa cố định và thả nổi. Cụ thể, đối với kỳ tính lãi đầu tiên được áp dụng cố định là 11%/năm. Các kỳ tiếp theo lãi suất thả nổi và được xác định bằng tổng của 4,5%/năm và lãi suất tham chiếu của kỳ tính lãi đó nhưng không thấp hơn 10%/năm.

Đây là lô trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản đảm bảo. Trong đó, tài sản bảo đảm là 6,8 triệu cổ phần phổ thông của Công ty Cổ phần Đầu tư Cầu đường CII (LGC).

Về LGC, trên thị trường, Công ty này đang tập trung vào 3 mảng hoạt động: Cầu đường giao thông, hạ tầng nước và hạ tầng bất động sản. Trong đó, một số dự án gắn liền với tên tuổi phải nhắc đến như: Dự án mở rộng Xa lộ Hà Nội giai đoạn 2 với tổng mức đầu tư 4.906 tỷ đồng; Dự án mở rộng tuyến tránh Quốc lộ 1 đoạn qua thành phố Phan Rang – Tháp Chàm, Ninh Thuận, có tổng mức đầu tư (dự toán) 2.111 tỷ đồng; Dự án đầu tư hạ tầng trong khu dân cư phía Bắc và hoàn thiện trục Bắc – Nam trong Khu đô thị mới Thủ Thiêm, tổng mức đầu tư 2.641 tỷ đồng…

10 tháng năm 2024, ngành Ngân hàng chiếm đến 72% tổng giá trị phát hành trái phiếu, tương đương khảng 239.655 tỷ đồng.

Ở chiều ngược lại, trong tháng 10, các doanh nghiệp đã mua lại 12.772 tỷ đồng trái phiếu trước hạn, giảm 28% so với cùng kỳ năm 2023. Trong 2 tháng cuối của năm 2024, ước tính sẽ có khoảng 65.685 tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 26.255 tỷ đồng, tương đương 40%.

Về tình hình công bố thông tin bất thường, có 1 mã trái phiếu chậm trả gốc và lãi mới với tổng giá trị 2.658 tỷ đồng. Trên thị trường thứ cấp, tổng giá trị giao dịch trái phiếu doanh nghiệp riêng lẻ trong tháng 10 đạt 121.223 tỷ đồng, bình quân đạt 5.271 tỷ đồng/phiên, tăng 14% so với bình quân tháng 9.

Về kế hoạch phát hành sắp tới, Hiệp hội Thị trường Trái phiếu Việt Nam mới chỉ ghi nhận 2 kế hoạch phát hành đều thuộc ngành Ngân hàng. Đó là Ngân hàng TMCP Xuất nhập khẩu Việt Nam (EIB). Cụ thể, HĐQT ngân hàng này đã thông qua phương án phát hành trái phiếu riêng lẻ trong quý IV/2024 với tổng giá trị tối đa 3.000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm, mệnh giá 100 triệu đồng/trái phiếu. Trái phiếu có kỳ hạn 3 năm với lãi suất cố định tối đa 5,5%/năm.

Kế hoạch còn lại thuộc về Ngân hàng TMCP Ngoại thương Việt Nam (VCB). Theo đó, HĐQT ngân hàng này đã thông qua phương án phát hành riêng lẻ trái phiếu xanh trong năm 2024 với tổng giá trị tối đa 2.000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản bảo đảm với mệnh giá 1 tỷ đồng/trái phiếu và kỳ hạn 2 năm.