Các doanh nghiệp bất động sản có sẵn quỹ đất dự án để khai thác, nhưng khả năng và tiến độ khai thác sẽ có sự phân hóa bởi 2 yếu tố: Pháp lý và Tài chính.

Với các cơ sở về sự phục hồi của nền kinh tế, việc cải thiện khả năng chi trả cho tiêu dùng bất động sản (BĐS), sự hỗ trợ của nguồn cung mới và đặc biệt bộ 3 Luật về bất động sản, chúng tôi dự báo chu kỳ mới sẽ dành cho những doanh nghiệp có khả năng triển khai thủ tục pháp lý bài bản khi hệ thống luật mới được áp dụng.

Tài chính và pháp lý sẽ là 2 yếu tố quyết định sự phân hóa doanh nghiệp bất động sản. Ảnh minh họa

Bên cạnh đó, tiềm lực tài chính sẽ là yếu tố quyết định đến sự sống còn của các doanh nghiệp. Trong một chu kỳ giảm của BĐS, các doanh nghiệp yếu sẽ bị loại bỏ. Hành lang pháp lý mới thực thi, chi phí giải phóng mặt bằng và tiền sử dụng đất sẽ tăng mạnh theo xu hướng của bảng giá đất mới, cùng với đó là các khoản chi phí xây dựng dự án, chi phí quản lý và bán hàng sẽ bóp nghẹt các doanh nghiệp yếu kém về pháp lý và tài chính.

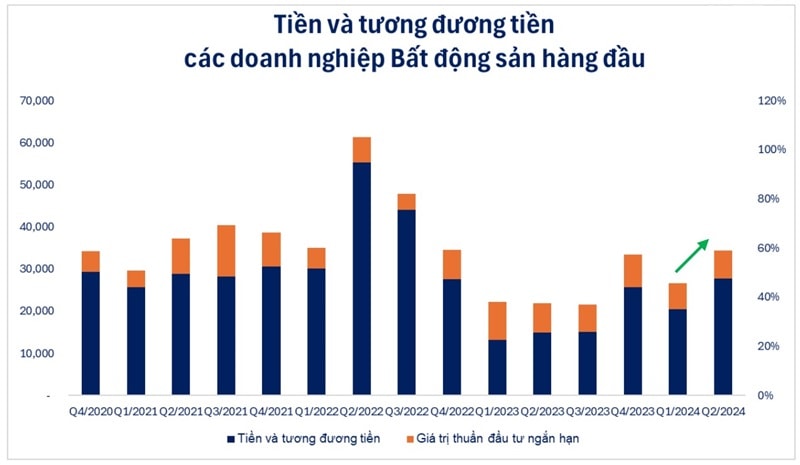

Tài chính của các doanh nghiệp đã ghi nhận tăng trưởng khoản mục tiền và đương tiền khá mạnh mẽ trong quý II/2024 với nhiều đợt huy động vốn thành công. Một loạt doanh nghiệp bất động sản tiếp tục có kế hoạch huy động vốn trong năm 2024 để chuẩn bị cho giai đoạn tăng trưởng mới tiếp theo của ngành bất động sản.

Nguồn: Tổng hợp BCTC các DNNY, FIDT

CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland, mã NVL) công bố nghị quyết HĐQT ngày 22/4/2024 thông qua triển khai phương án chào bán thêm cổ phiếu cho cổ đông hiện hữu.

Theo đó, doanh nghiệp dự kiến sẽ chào bán 1,17 tỷ cổ phiếu cho cổ đông hiện hữu dưới dạng quyền mua. Tỷ lệ thực quyền là 10:6 (cổ đông sở hữu 10 cổ phiếu có quyền mua 6 cổ phiếu mới).

Giá bán sẽ là 10.000 đồng/cp, thấp hơn 30% so với thị giá trên sàn hiện nay của cổ phiếu NVL. Nếu hoàn tất phát hành, vốn điều lệ của Novaland tăng từ 19.501 tỷ đồng lên mức hơn 31.200 tỷ đồng. Thời gian thực hiện từ quý II/2024 đến quý IV/2024.

Với số tiền huy động 11.700 tỷ đồng, Novaland dự kiến sẽ dùng 10.566 tỷ đồng để góp vốn vào các công ty con (phát triển dự án, thanh toán các khoản phải trả, thanh toán chi phí vận hành). Ngoài ra, công ty cũng sẽ sử dụng hơn 855 tỷ đồng để trả nợ, hơn 140 tỷ đồng thanh toán tiền lương và gần 139 tỷ đồng để vận hành công ty.

Liên quan đến tài chính sau báo cáo tài chính soát xét, Novaland cũng có nhiều phương án cho biết nhiều kết quả đạt được trong các Giả định hoạt động liên tục đã được đơn vị kiểm toán độc lập ghi nhận. Theo các phương án, Novaland kỳ vọng trên cơ sở các kết quả đã đạt được, cùng với các giải pháp đồng bộ từ Chính phủ và Bộ Ban Ngành các cấp trong việc giải quyết khó khăn chung của thị trường bất động sản, Tập đoàn sẽ có đủ nguồn vốn lưu động cho hoạt động kinh doanh và có khả năng đáp ứng các nghĩa vụ đến hạn của Tập đoàn trong 12 tháng tới.

CTCP Đầu tư và Kinh doanh Nhà Khang Điền (KDH) vào ngày 29/7 đã hoàn tất phát hành riêng lẻ hơn 110,09 triệu cổ phiếu để nâng vốn điều lệ từ 7.993 tỷ đồng lên 9.094 tỷ đồng như hiện tại.

Theo đó, có 19 nhà đầu tư trong kế hoạch 20 nhà đầu tư tham gia dự kiến, đã mua số cổ phiếu của Khang Điền với giá 27.250 đồng/cp. Qua đó, công ty huy động hơn 3.000 tỷ đồng. Cổ phiếu phát hành riêng lẻ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày phát hành.

Với số tiền huy động được, công ty dự kiến dùng 300 tỷ đồng trả nợ vay và 2.700 tỷ đồng đầu tư góp thêm vốn vào Công ty TNHH MTV Đầu tư Kinh doanh Nhà Khang Phúc để đơn vị này thanh toán các khoản nợ ngân hàng.

Ngoài ra, KDH cũng có kế hoạch triển khai phát hành cổ phiếu trả cổ tức và ESOP, dự kiến gần 91 triệu cổ phiếu để trả cổ tức với tỷ lệ 10% (sở hữu 100 cổ phiếu được nhận 10 cổ phiếu mới). Đồng thời, KDH sẽ phát hành 10,8 triệu cổ phiếu ESOP với giá 17.000 đồng/cp. Cổ phiếu phát hành bị hạn chế chuyển nhượng 1 năm kể từ ngày kết thúc đợt phát hành.

Thời gian thực hiện 2 phương án trên là sau khi UBCKNN thông báo đã nhận đầy đủ tài liệu báo cáo phát hành, dự kiến vào quý III và/hoặc quý IV/2024.

Tổng CTCP Đầu tư Phát triển Xây dựng (DIG) chào bán cổ phiếu cho cổ đông hiện hữu với tỷ lệ 1.000: 327.94, tương ứng chào bán 200 triệu cổ phiếu với giá 15.000 đồng/cp. Vốn điều lệ có thể tăng từ 6.099 tỷ đồng lên mức hơn 9.599 tỷ đồng. Thời gian và đối tượng phát hành: Năm 2024 đối với phát hành cho cổ đông hiện hữu; Dự kiến từ năm 2024 đến năm 2025 đối với phát hành riêng lẻ.

CTCP Tập đoàn Đất Xanh (DXG) chào bán 150 triệu cổ phiếu cho cổ đông hiện hữu, với giá chào bán tối thiểu là 12.000 đồng/cp. Tỷ lệ chào bán là 24:5; cùng với có có kế hoạch chào bán 93,4 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp với giá tối thiểu 18.600 đồng/cp. Nếu hoàn tất cả hai phương án, DXG sẽ huy động được hơn 3.500 tỷ đồng, đồng thời nâng vốn điều lệ từ hơn 7.200 tỷ đồng lên gần 9.650 tỷ đồng. Dự kiến trong năm 2024 hoặc do HĐQT quyết định sau khi được UBCK chấp nhận.

CTCP Phát triển BĐS Phát Đạt (PDR) vừa hoàn tất chào bán 134,2 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cp.

CTCP Phát triển Nhà Bà Rịa - Vũng Tàu (HDC) đã kết thúc đợt chào bán gần 20 triệu cp cho cổ đông hiện hữu theo phương thức thực hiện quyền mua, tỷ lệ hoàn thành 99,95%, qua đó tăng vốn điều lệ lên mức hơn 1.551 tỷ đồng....

Nhìn chung, chúng tôi cho rằng bất động sản sẽ bước vào giai đoạn hồi phục trong nửa cuối năm 2024 và năm 2025, tuy nhiên sự phân hóa sẽ xảy ra trong ngành với nhiều doanh nghiệp yếu kém sẽ bị loại bỏ, trong khi các doanh nghiệp có quỹ đất và dự án gối đầu, cùng khả năng xử lý pháp lý, tiềm lực tài chính mạnh sẽ bứt phá trong chu kỳ mới.

Đoàn Minh Tuấn, Trưởng phòng Nghiên cứu & Phân tích FIDT

Bình luận (5)