Với tốc độ tăng dư nợ khoảng 19.500 tỷ đồng/tháng, nhiều khả năng dư nợ cho vay của ngân hàng này sẽ chạm mốc 2 triệu tỷ đồng vào cuối năm nay. Đây là quy mô dư nợ cho vay cao kỷ lục mà một ngân hàng Việt Nam đạt được.

Ảnh minh họa

Các ngân hàng trên sàn cho vay thêm được 1,16 triệu tỷ đồng trong 9 tháng đầu năm

Theo số liệu từ báo cáo tài chính hợp nhất quý 3/2024, tổng dư nợ cho vay khách hàng của 27 ngân hàng trên sàn chứng khoán Việt Nam tính đến cuối tháng 9 ở mức hơn 11,2 triệu tỷ đồng, tăng 1,16 triệu tỷ so với cuối năm 2023 (tương ứng tăng 11,6%).

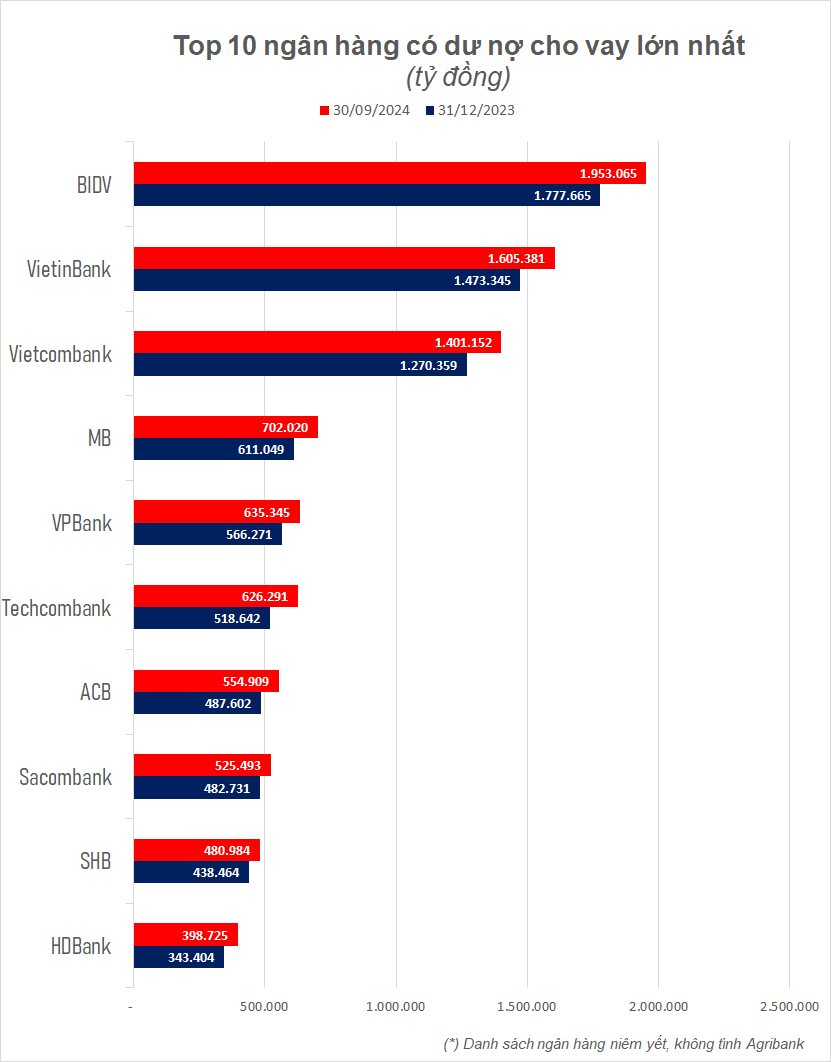

Trong đó, BIDV tiếp tục là ngân hàng có dư nợ cho vay khách hàng lớn nhất hệ thống với hơn 1,953 triệu tỷ đồng, tăng 175.400 tỷ, tương đương 9,9% so với cuối năm trước. Tính bình quân trong 9 tháng đầu năm 2024, BIDV cho vay thêm được gần 19.500 tỷ đồng/tháng bằng tổng số tiền cho vay của 15 ngân hàng nhỏ nhất trên sàn chứng khoán cộng lại.

Với tốc độ tăng trưởng trên, nhiều khả năng dư nợ cho vay của ngân hàng này sẽ chạm mốc 2 triệu tỷ đồng vào cuối năm 2024. Đây là quy mô dư nợ cho vay cao kỷ lục mà một ngân hàng Việt Nam đạt được.

.png)

VietinBank đứng vị trí thứ hai trong danh sách với dư nợ ở mức 1,605 triệu tỷ đồng, tăng 9% so với đầu năm. Trong 9 tháng đầu năm, dư nợ cho vay khách hàng của VietinBank tăng thêm hơn 132.000 tỷ đồng, tương đương tăng khoảng 14.700 tỷ đồng/tháng.

Xếp thứ ba là "ông lớn" Vietcombank với tổng dư nợ cho vay tính đến cuối tháng 9 đạt hơn 1,401 triệu tỷ đồng, tăng 10,3%. Vietcombank là ngân hàng tốc độ tăng trưởng dư nợ cho vay cao nhất trong nhóm Big4.

Như vậy, ba ngân hàng trong nhóm quốc doanh đã cho vay thêm được 438.229 tỷ đồng trong 9 tháng đầu năm, chiếm 37,8% tổng dư nợ tăng thêm của 27 ngân hàng trên sàn chứng khoán. Đồng thời, tổng dư nợ cho vay khách hàng của 3 "ông lớn" này tính đến cuối tháng 9 đạt gần 4,96 triệu tỷ, chiếm 44% tổng dư nợ.

Bên nhóm cổ phần, MB và VPBank là hai ngân hàng có quy mô cho vay khách hàng cao nhất lần lượt đạt 702.020 tỷ đồng và 635.345 tỷ đồng, tăng 14,9% và 12,2% so với đầu năm. Trong khi đó, Techcombank đã bứt tốc mạnh mẽ với tổng dư nợ đạt 626.291 tỷ đồng, tăng trưởng 20,8% - mức cao nhất toàn ngành.

Ngoài ra, góp mặt trong Top 10 ngân hàng có số dư cho vay lớn nhất còn bao gồm những cái tên quen thuộc như: ACB (554.909 tỷ đồng), Sacombank (525.493 tỷ đồng), SHB (480.984 tỷ đồng) và HDBank (398.725 tỷ đồng).

Ở chiều ngược lại, Kienlongbank, PGBank và Saigonbank là những ngân hàng có dư nợ cho vay nhỏ nhất hệ thống.

Xét về tốc độ tăng trưởng dư nợ cho vay, Techcombank dẫn đầu toàn ngành với mức tăng 20,8%. Đứng sau lần lượt là NCB (tăng 16,3%), LPBank và HDBank (tăng 16,1%), Nam A Bank (tăng 15,8%), MB (tăng 14,9%), TPBank và MSB (tăng 14,4%), ACB (tăng 13,8%),...

Trong khi đó một số ngân hàng ghi nhận mức tăng trưởng cho vay thấp hơn bình quân chung như ABBank (tăng 0,7%), Saigonbank (tăng 2,2%), Bac A Bank (tăng 4%), PGBank (tăng 4,4%), OCB (tăng 7,2%), Sacombank (tăng 8,9%),...

Tăng trưởng tín dụng dự báo tiếp tục phân hóa

Ngay từ đầu năm, khi tín dụng có những bước nhích chậm, thậm chí sụt giảm trong quý 1, Ngân hàng Nhà nước (NHNN) đã có chủ trương thúc đẩy tăng trưởng cho vay bằng nhiều biện pháp.

Từ đầu năm 2024, NHNN đã giao toàn bộ chỉ tiêu tăng trưởng tín dụng cho các TCTD tương ứng với mức tăng trưởng chung khoảng 15%. Cách cấp hạn mức tín dụng này có sự khác biệt với các năm trước - vốn được NHNN chia nhiều đợt và yêu cầu các nhà băng gửi đề nghị rồi xem xét nới room.

Theo lãnh đạo NHNN, sự thay đổi này mang thông điệp đối với các ngân hàng là vốn đưa vào nền kinh tế trong năm nay phải mạnh mẽ hơn, quyết liệt hơn và có trách nhiệm hơn.

Đến tháng 8, NHNN tiếp tục cho phép các ngân hàng đã thực hiện được 80% hạn mức từ đầu năm chủ động nới room tín dụng,...Bên cạnh đó, NHNN cũng liên tục có những động thái chỉ đạo khuyến khích tăng trưởng tín dụng vào lĩnh vực sản xuất, kinh doanh.

Nhờ các chỉ đạo kịp thời của NHNN và sự hồi phục của cầu tín dụng, tính đến hết 30/9/2024, tăng trưởng tín dụng toàn nền kinh tế đã đạt 9%; và theo đánh giá của Thống đốc NHNN, mục tiêu tăng 15% trong năm là hoàn toàn khả thi.

Chia sẻ tại Hội nghị Thường trực Chính phủ với các ngân hàng thương mại cổ phần vào cuối tháng 9, lãnh đạo một số ngân hàng cũng bày tỏ sự tự tin về khả năng tăng trưởng tín dụng trong năm 2024 và đề nghị NHNN nới thêm room cho các ngân hàng tăng trưởng tốt.

Tại sự kiện trên, Chủ tịch HDBank Kim Byoungho cho biết tăng trưởng tín dụng của ngân hàng đến nay đã đạt trên 15% so với đầu năm và tỷ lệ nợ xấu riêng lẻ ở mức 1,74%. Để thúc đẩy tín dụng, đại diện HDBank đề nghị Ngân hàng Nhà nước xem xét giao thêm chỉ tiêu cho các tổ chức tín dụng có năng lực cung ứng vốn tốt trên cơ sở cân đối các mục tiêu điều hành, tiếp tục rà soát tình hình trong quý 4.

Ở chiều ngược lại, một số ngân hàng vẫn ghi nhận mức tăng trưởng tín dụng chưa đạt kỳ vọng.

Theo bà Nguyễn Đức Thạch Diễm - Tổng Giám đốc Sacombank, dù đã áp dụng nhiều giải pháp và cơ chế thúc đẩy, tuy nhiên tăng trưởng tín dụng của Sacombank nói riêng vẫn chưa đạt kỳ vọng do một số khó khăn vướng mắc như: Nhu cầu vốn vẫn khá thấp do tình hình xuất khẩu và tiêu dùng nội địa chưa hồi phục; Nhiều doanh nghiệp thu hẹp quy mô sản xuất, thận trọng với rủi ro nên chưa mạnh dạn sử dụng vốn vay.

Bên cạnh đó, thu nhập của người mua bất động sản giảm, trong khi nguồn cung phục vụ nhu cầu để ở với giá thành hợp lý chưa đáp ứng. Các công ty/dự án bất động sản vẫn gặp nhiều khó khăn khi pháp lý chưa hoàn thiện, năng lực tài chính suy giảm nghiêm trọng.

Ngoài yếu tố thu nhập người dân giảm sút do kinh tế khó khăn, yếu tố bùng phát các loại hình cho vay qua ứng dụng với điều kiện cho vay nới lỏng, không cần tài sản thế chấp đã chia số thị phần tín dụng tiêu dùng nên tín dụng tiêu dùng tăng chậm.

Về giải pháp, Tổng Giám đốc Sacombank cho rằng, cần tiếp tục kéo giảm chi phí vốn, giảm mặt bằng lãi suất cho vay phù hợp nhằm tăng khả năng tiếp cận vốn. Đồng thời, kiến nghị Chính phủ tiếp tục duy trì chính sách tài khóa mở rộng kích thích tổng cầu nhằm thúc đẩy tăng trưởng. Thực hiện các giải pháp giảm thuế, phí để hỗ trợ trực tiếp cho cầu tiêu dùng, giúp tăng sức mua nền kinh tế;....

Theo dự báo của Chứng khoán Vietcombank, nhu cầu tín dụng sẽ tăng tốc trong nửa cuối năm 2024 nhờ cho vay bán lẻ (đặc biệt là cho vay mua nhà) và sự phục hồi trở lại của thị trường bất động sản và hoạt động sản xuất - xuất khẩu - đầu tư công. Tương tự, VPBankS cũng chỉ ra các động lực thúc đẩy tín dụng đến từ FDI, xuất nhập khẩu, bất động sản công nghiệp, tiêu dùng đi kèm với nền lãi suất huy động thấp.

Còn theo Chứng khoán Phú Hưng (PHS), các ngân hàng TMCP lớn có hệ sinh thái mạnh hoặc có thế mạnh trong cho vay khách hàng doanh nghiệp như Techcombank, ACB, HDBank, LPBank hay MSB là những ngân hàng có tốc độ tăng trưởng tín dụng khả quan. Nhóm TMCP Nhà nước như Vietcombank, VietinBank và BIDV ghi nhận mức độ tăng trưởng yếu hơn cả về tín dụng lẫn lợi nhuận so với toàn ngành vì khẩu vị rủi ro thấp hơn.

Bình luận (5)