Quý II chứng kiến thời điểm bùng nổ kết quả kinh doanh của nhóm phân bón khi doanh thu tăng trưởng từ một đến hay chữ số. Còn tăng trưởng của lợi nhuận sau thuế được tính bằng lần.

Trung tuần từ giữa tháng 6 đến nay, cổ phiếu nhóm phân bón thời gian qua nhận được sự quan tâm của dòng tiền trên thị trường chứng khoán. Hầu hết các mã đã tăng hàng chục, thậm chí hàng trăm phần trăm, cho thấy kỳ vọng lớn của nhà đầu tư về triển vọng ngành này.

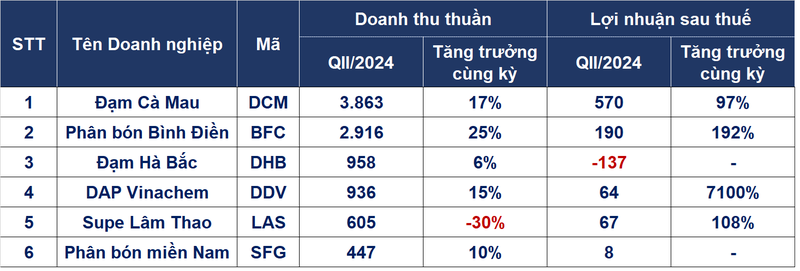

Thực tế, quý II/2024 vừa qua đã cho thấy đây là giai đoạn bùng nổ kết quả kinh doanh của nhóm phân bón. Báo cáo tài chính quý II/2024 của các doanh nghiệp trong ngành cho thấy, doanh thu tăng trưởng từ một đến hay chữ số. Còn tăng trưởng của lợi nhuận sau thuế được tính bằng lần.

Tập đoàn Hóa chất Việt Nam (Vinachem) là doanh nghiệp 100% vốn nhà nước, ngành nghề kinh doanh chính có mảng phân bón, hóa chất, công nghiệp chế biến cao su.

Trong 6 tháng đầu năm, tập đoàn ghi nhận doanh thu 6 tháng đầu năm ước đạt hơn 31.308 tỷ đồng, tăng trưởng 18%, thực hiện được 55% kế hoạch năm; lãi cộng hợp ước đạt 815 tỷ đồng.

Tập đoàn cho biết nửa đầu năm, một số đơn vị thành viên làm ăn thuận lợi, tăng trưởng lợi nhuận tính bằng lần như CTCP DAP-Vinachem, CTCP Phân bón Bình Điền, CTCP Phân bón và Hóa chất Cần Thơ,...

Cụ thể, trong nhóm được thống kê như bảng dưới đây, CTCP DAP Vinachem (Mã:DDV) là đơn vị có lợi nhuận sau thuế quý II/2024 gấp tới 72 lần cùng kỳ năm ngoái. Doanh thu thuần tăng trưởng 15%.

Theo DAP Vinachem, doanh thu quý II/2024 tăng mạnh nhờ sản lượng tăng và giá nguyên liệu giảm làm giá vốn tăng ở mức thấp hơn. Trong quý vừa rồi, DAP Vinachem đã tiêu thụ được trên 72.000 tấn phân bón DAP Đình Vũ, tương đương tăng 7,5% so với cùng kỳ năm trước. Bên cạnh đó, doanh nghiệp còn có thêm khoản thu từ bán axit và NH3. Ngoài ra, đơn vị còn ghi nhận thêm doanh thu từ hoạt động tài chính 17 tỷ đồng.

Lũy kế 6 tháng đầu năm 2024, DAP Vinachem đạt 1.700 tỷ đồng doanh thu, tăng 10% so với cùng kỳ. Lợi nhuận sau thuế 90 tỷ đồng, gấp hơn 90 lần 6 tháng đầu năm 2023. So với kế hoạch năm 2024, doanh nghiệp đã thực hiện được 52% mục tiêu doanh thu và hơn 90% kế hoạch lãi trước thuế.

CTCP Phân bón Bình Điền (Mã: BFC) là cái tên tiếp theo báo lãi “khủng” trong quý II của nhóm Vinachem. Lợi nhuận sau thuế trong quý của doanh nghiệp đạt hơn 190 tỷ đồng, gấp 2,9 lần so với cùng kỳ.

Đây cũng là quý đạt lợi nhuận cao nhất trong vòng 10 năm qua của Phân bón Bình Điền, cao hơn cả giai đoạn 2021-2022, thời điểm ngành phân bón - hóa chất hưởng lợi từ cơn sốt hàng hóa toàn cầu. Biên lãi gộp của công ty cũng được cải thiện đáng kể, tăng từ 11% cùng kỳ lên 17% kỳ này.

CTCP Supe Phốt phát và Hóa chất Lâm Thao (Mã: LAS) dù ghi nhận doanh thu thuần giảm 30% nhưng mốc lợi nhuận đạt được là 67 tỷ, hơn gấp đôi cùng kỳ.

Doanh nghiệp lý giải do thị trường phân bón trong nước và thế giới có nhiều biến động nên các nhà phân phối thận trọng trong việc dữ trữ hàng hóa nên việc tiêu thụ sản phẩm của công ty bị chậm lại trong quý vừa qua.

Tính chung 6 tháng đầu năm, Công ty Supe Phốt phát và Hoá chất Lâm Thao ghi nhận doanh thu thuần vượt mốc 2.000 tỷ đồng, giảm 2% so với cùng kỳ. Tuy nhiên cấu trúc giá vốn hợp lý hơn giúp lợi nhuận sau thuế đạt 120 tỷ đồng, tăng 83% so với cùng kỳ. Nhờ vậy, công ty đã vượt khoảng 10% kế hoạch lợi nhuận năm.

Đối với Đạm Cà Mau (Mã: DCM) - doanh nghiệp dẫn đầu phân khúc mảng ure, báo lãi sau thuế 570 tỷ đồng, tăng gần gấp đôi so với cùng kỳ năm ngoái và là mức lợi nhuận cao nhất trong vòng 6 quý gần đây.

Ngoài việc doanh thu thuần tăng trưởng 17% thì việc có thêm sự xuất hiện của một khoản lợi nhuận khác đột biến 176 tỷ đồng, gấp hơn 50 lần cùng kỳ là nguyên nhân giúp doanh nghiệp lãi lớn trong quý vừa rồi.

Thực tế, trong quý II, công ty có thực hiện một giao dịch mua lại 100% vốn nhà máy Phân bón Hàn - Việt (KVF) có công suất thiết kế 360.000 tấn NPK/năm. Báo cáo tài chính cho thấy có một khoản lãi từ giao dịch mua giá rẻ 167 tỷ đồng (cùng kỳ không phát sinh).

Tính lũy kế từ đầu năm, Đạm Cà Mau có quy mô doanh thu tăng 10% đạt hơn 6.600 tỷ đồng. Nhờ cải thiện biên lãi gộp và lãi bán mua rẻ tài sản, công ty có lợi nhuận sau thuế 919 tỷ đồng, tăng 70% so với bán niên năm ngoái.

Theo cơ cấu, mảng phân đạm ure vẫn là chủ lực khi đóng góp hơn 4.300 tỷ đồng doanh thu và có biên lợi nhuận gộp tăng vọt lên trên 28% (nhờ giá đầu vào giảm giúp giảm giá vốn). Mảng NPK mang về gần 1.200 tỷ đồng với biên lãi gộp hơn 14%.

Kết quả kinh doanh quý II/2024 của doanh nghiệp phân bón.

Bức tranh kinh doanh của Đạm Hà Bắc có phần ngược chiều. Mặc dù doanh thu có ghi nhận tăng trưởng 6% so với cùng kỳ, nhưng do tiếp tục kinh doanh dưới giá vốn khiến công ty lỗ gộp gần 59 tỷ đồng, cùng kỳ lỗ 120 tỷ đồng.

Trong kỳ, Đạm Hà Bắc ghi nhận khoản thu nhập khác gần 102 tỷ đồng do công ty được xoá nợ lãi tính trên lãi chậm trả (từ ngày 1/1/2023 đến ngày 1/12/2023) của Ngân hàng Phát triển Việt Nam. Sau khi trừ đi khoản chi phí 51 tỷ đồng, công ty còn ghi nhận khoản lợi nhuận khác 51 tỷ đồng.

Trừ đi hết chi phí, Đạm Hà Bắc báo lỗ sau thuế 137 tỷ đồng trong quý II, cùng kỳ lỗ 350 tỷ đồng.

Theo giải trình, nguyên nhân khiến công ty thua lỗ là do tình hình sản xuất không thuận lợi vì thời tiết diễn biến bất thường, nắng nóng mưa giông nhiều, đặc biệt là xảy ra sét đánh nhiều lần làm đứt đường dây truyền tải điện của công ty khiến dây chuyền sản xuất phải ngừng đột xuất.

Khi công ty tiến hành khắc phục các sự cố do điện lưới, chạy máy trở lại phát hiện có phát sinh dò thiết bị nên phải ngừng máy dài ngày để khắc phục và kết hợp đại tu bảo dưỡng sửa chữa lớn. Vì vậy, thời gian chạy máy giảm 45 ngày so với kế hoạch, không có sản phẩm.

Bên cạnh đó, giá nguyên nhiên vật liệu đầu vào, đặc biệt là giá than vẫn giữ ở mức cao cũng gây ảnh hưởng lớn đến hoạt động kinh doanh của công ty.

Nói thêm, dự án nhà máy của Đạm Hà Bắc là một trong 12 đại dự án yếu kém của Bộ Công Thương.

Vận hành dự án cải tạo, mở rộng từ năm 2015 nhưng Đạm Hà Bắc lại chuyển từ lãi sang lỗ do dự án không hiệu quả, rơi vào cảnh "nợ chồng nợ". Tính đến hết tháng 6, Đạm Hà Bắc lỗ luỹ kế gần 2.210 tỷ đồng.

Kết quả kinh doanh 6 tháng đầu năm của doanh nghiệp phân bón.

Mảng ure đã bão hoà

Trong báo cáo mới nhất, Chứng khoán Rồng Việt (VDSC) cho biết, dự báo nguồn cung urê thế giới trong năm 2024 được đảm bảo chủ yếu từ các nước xuất khẩu lớn như Trung Quốc và Nga. Trong khi đó, Ấn Độ và Brazil - hai nước nhập khẩu urê lớn nhất thế giới đã có kế hoạch gia tăng công suất sản xuất urê để giảm phụ thuộc.

Với nhu cầu nhập khẩu từ các nước lớn giảm trong năm 2024, trong khi nguồn cung từ Trung Quốc và Nga vẫn hiện hữu, Hiệp hội lương thực thế giới (IFA) dự báo giá urê có thể dao động từ 320 – 350 USD/tấn trong năm 2024, không chênh lệch quá nhiều so với mức trung bình 358 USD/tấn trong năm 2023. Do đó, VDSC cho rằng giá urê nội địa trong năm 2024 có thể giảm từ 3% - 5% so với năm 2023, tương quan với diễn biến giá urê thế giới.

Diễn biến giá ure thế giới từ đầu năm đến nay.

Trong khi đó thị trường NPK nội địa phân tán khi các doanh nghiệp nhỏ và hộ kinh doanh chiếm 52% thị phần, trong khi hai doanh nghiệp có sản lượng lớn nhất nước là Phân bón Bình Điền và Supe Phốt phát và Hoá chất Lâm Thao chỉ chiếm lần lượt 15% và 19%.

Tổng công suất thiết kế NPK trong nước gần 4 triệu tấn/năm, hiệu suất hoạt động trung bình ngành qua các năm dao động từ 49% đến 60%, cho thấy hầu hết các công ty sản xuất nội địa đều đang gặp tình trạng dư thừa công suất.

So với mức đỉnh trong tháng 6/2022, NPK có tốc độ giảm giá chậm hơn các loại phân đơn khác, đồng thời duy trì được giá bán ổn định hơn các loại phân đơn, nguyên chính là do tính kinh tế loại phân bón này mang lại. Ước tính urê đầu vào chiếm gần 50% chi phí sản xuất NPK, kali và phân lân chiếm lần lượt 28% và 22%. Do đó biên lợi nhuận gộp các doanh nghiệp sản xuất NPK thường biến động ngược chiều với diễn biến giá urê.

VDSC đánh giá những doanh nghiệp gia nhập sau với công nghệ hiện đại hơn và chủ động trong chiến lược kinh doanh sẽ là một nhân tố ảnh hưởng tiêu cực đến thị phần của các công ty có vị thế lâu năm trên thị trường nhưng ít năng động hơn.

Đạm Phú Mỹ đang là doanh nghiệp sản xuất phân NPK top đầu thị trường.

Trong năm 2024, do mảng urê đã bão hòa nên hầu hết các doanh nghiệp lớn như Đạm Phú Mỹ và Đạm Cà Mau đều muốn gia tăng thị phần tại phân khúc NPK. Gần đây nhất là thương vụ mua lại nhà máy sản xuất NPK Hàn – Việt (KVF) của Đạm Cà Mau như đã nói ở trên.

Mặc dù có lợi thế về tự chủ nguồn urê đầu vào, VDSC đánh giá việc thâm nhập vào thị trường NPK của các doanh nghiệp lớn như Đạm Phú Mỹ và Đạm Cà Mau vẫn cần thời gian và các chiến lược phù hợp.

Một trong những yếu tố kỳ vọng khác đối với ngành phân bón là Luật Thuế VAT sửa đổi, đã được thảo luận tại kỳ họp Quốc hội thứ 7. Một trong những điểm sửa đổi lần này là đưa phân bón vào danh mục chịu thuế VAT 5% (từ diện không chịu thuế).

Hiện tại giá phân bón trong nước cao hơn giá phân bón nhập khẩu một phần là do giá thành cao hơn khi các doanh nghiệp sản xuất phải chịu thêm chi phí VAT 10% (do không được khấu trừ).

Nếu việc áp thuế được thông qua, VDSC cho rằng giá thành sản xuất phân bón trong nước có thể giảm, đồng thời giá bán phân bón nhập khẩu sẽ tăng thêm 5% do thuế VAT. Điều này giúp gia tăng tính cạnh tranh của các doanh nghiệp sản xuất phân bón nội địa.

Bình luận (6)