Cổ phiếu thép tính đến thời điểm này chưa có một con sóng nhỏ, dù đã tạo nền ở mức đáy sau đại dịch COVID-19.

Tuy nhiên theo nhiều chuyên gia, không loại trừ khả năng cổ phiếu nhóm ngành thép sẽ tạo sóng nếu ngành này sớm phục hồi mạnh trở lại.

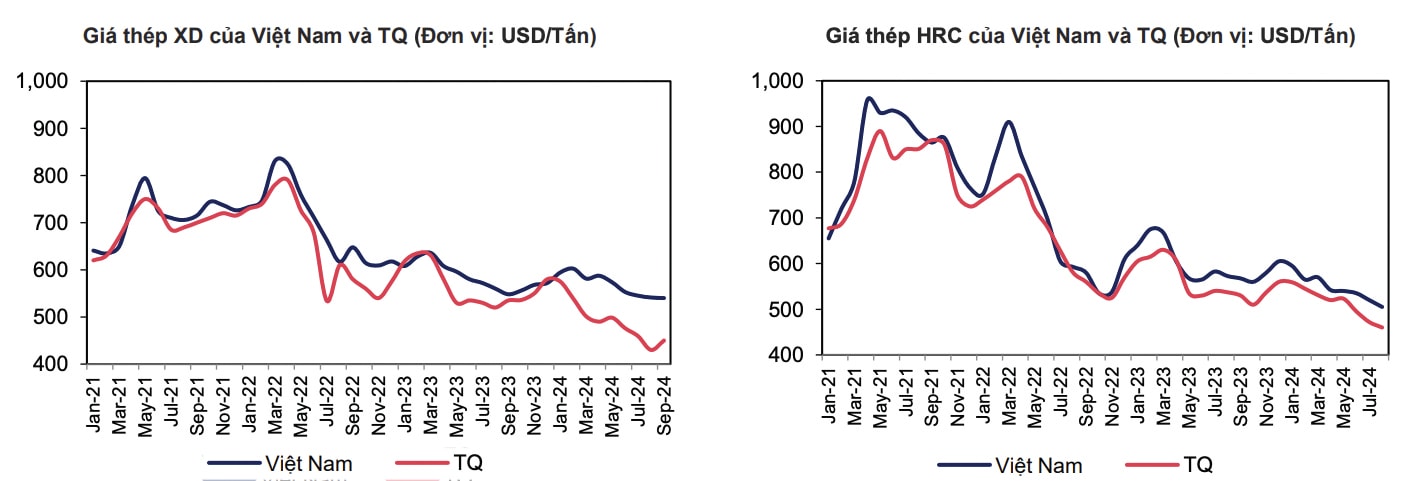

Diễn biến giá thép xây dựng và HRC của Việt Nam và Trung Quốc.

Giá thép rục rịch phục hồi

Trong 8 tháng đầu năm 2024, giá thép xây dựng và HRC giảm lần lượt 32% và 28% do nhu cầu yếu. Tình trạng này do tiêu thụ thép ở Trung Quốc giảm mạnh, chủ yếu là do cuộc khủng hoảng bất động sản đang diễn ra. Tuy nhiên theo dự báo của nhiều chuyên gia, giá thép Trung Quốc có thể phục hồi do Chính phủ Trung Quốc hạn chế cấp phép các lò luyện thép sử dụng than năm 2024, hướng tới bảo vệ môi trường và giảm thiểu nguồn cung.

Hơn nữa, Trung Quốc vừa hứng chịu cơn bão Benica (cơn bão mạnh nhất được ghi nhận trong 70 năm qua) đã phá hủy một số dự án cơ sở hạ tầng tại Thượng Hải và Giang Tô. Vì vậy, nhu cầu thép của Trung Quốc có thể sẽ tăng trong ngắn hạn, nhờ tiêu thụ thép cho kế hoạch tái thiết nhà ở và cơ sở hạ tầng.

Với những yếu tố tác động nói trên, giá thép nội địa ở Trung Quốc có thể phục hồi kể từ quý 4/2024. Điều này có thể sẽ kéo giá thép toàn cầu phục hồi.

Tiềm năng của ngành thép đến từ triển vọng phục hồi của thị trường bất động sản.

Tín hiệu tích cực cho ngành thép Việt

Tại Việt Nam, nhu cầu tiêu thụ thép xây dựng tăng 25% trong 8 tháng đầu năm/2024 nhờ nhu cầu xây dựng phục hồi. Nhiều khả năng giá thép xây dựng trong nước có thể phục hồi 5% so với mức đáy vào tháng cuối quý 4/2024.

Theo tính toán của các chuyên gia, giá thép xây dựng có thể đạt trung bình 571 USD/tấn (tăng 4%) và giá thép HRC giảm 7% xuống 556 USD/tấn. Nhưng trong năm 2025 - 2026, giá thép xây dựng và HRC có thể tăng mạnh nhờ tăng trưởng nhu cầu và áp lực từ phía Trung Quốc giảm.

Tiêu thụ thép ở Việt Nam là động lực chính cho chu kỳ tăng trưởng trong 2 năm tới bởi các doanh nghiệp trong nước có thể sẽ giành được thị phần nhờ thuế chống bán phá giá (CBPG).

Hiện mức định giá của các công ty thép vẫn ở dưới mức trung bình trong giai đoạn tăng trưởng của chu kỳ thép. Ngoài ra, tiềm năng của ngành thép đến từ triển vọng phục hồi của thị trường bất động sản. Tăng trưởng của nguồn cung nhà ở và đầu tư công đã thúc đẩy sự phục hồi của thép xây dựng.

Theo CBRE, nguồn cung căn hộ tại Hà Nội và TP HCM sẽ tăng lần lượt 30% và 20%. Hơn nữa, kế hoạch giải ngân đầu tư công tiếp tục tăng trưởng 12% với giá trị khoảng 638 nghìn tỷ đồng khi Chính phủ tập trung đẩy mạnh xây dựng cơ sở hạ tầng giao thông phục vụ phát triển kinh tế…

Xem xét cổ phiếu nào?

Dù không đạt được nhiều kỳ vọng tính đến thời điểm này trong năm 2024 nhưng trong năm 2025, kỳ vọng giá thép xây dựng và giá thép HRC có thể tăng lần lượt 7% và 6%, đạt mức 611 USD và 590 USD/tấn. Trong năm 2026, giá thép xây dựng và giá thép HRC có thể tăng lần lượt 7% và 8%, đạt mức 608 USD và 657 USD/tấn. Theo đó, các doanh nghiệp đầu ngành thép sẽ được hưởng lợi từ sự phục hồi của giá thép trong nước. Các nhà đầu tư có thể xem xét các cổ phiếu sau đây:

Thứ nhất là cổ phiếu HPG của Công ty Cổ phần Tập đoàn Thép Hoà Phát. HPG là doanh nghiệp đầu ngành thép sẽ được hưởng lợi từ sự phục hồi của giá trong nước. Ước tính, lợi nhuận ròng trong giai đoạn 2024-2025 của HPG có thể tăng lần lượt 74% và 51% nhờ sản lượng tăng trưởng và biên lợi nhuận gộp cải thiện. Năm 2026, với sự đóng góp của 3 triệu tấn thép HRC, lợi nhuận ròng HPG có thể đạt 23.576 tỷ đồng (tăng 31%). HPG có thể giành lại thị phần nhờ thuế CBPG cho HRC, thu hẹp mức chênh lệch của thép Trung Quốc và Việt Nam.

Với P/B hiện tại đang ở mức hấp dẫn, khoảng 1,6 ở dưới mức trung bình 2,1 của chu kỳ tăng trưởng, các nhà đầu tư có thể xem xét cổ phiếu HPG khi cổ phiếu này quanh mốc 25.000 đồng/cp.

Thứ hai là cổ phiếu HSG của Công ty Cổ phần Tập đoàn Hoa Sen. Lợi nhuận ròng trong năm 2024-2025 của HSG có thể tăng trưởng lần lượt 2,3% và 6% nhờ sản lượng tăng trưởng và biên lợi nhuận gộp tăng. HSG có thể giành lại thị phần nhờ thuế CBPG, giúp doanh nghiệp này thu hẹp sự chênh lệch giá của tôn mạ Trung Quốc và Việt Nam.

Với P/B hiện tại của HSG đang ở mức hấp dẫn, khoảng 1,1 ở dưới mức trung bình 1,3 của chu kỳ tăng trưởng, các nhà đầu tư có thể xem xét cổ phiếu HSG khi cổ phiếu này ở vùng 20.000 đồng/cp.

Thứ ba là cổ phiếu NKG của Công ty Cổ phần Thép Nam Kim. Với triển vọng thị trường EU và Mỹ tích cực, NKG sẽ được hưởng lợi nhờ một trong những lợi thế là doanh nghiệp dẫn đầu ngành. Lợi nhuận sau thuế của NKG có thể sẽ bước vào chu kỳ phục hồi với tốc độ tăng trưởng cao trong giai đoạn 2024 - 2025 nhờ doanh thu tăng trưởng 20%/17% và biên lợi nhuận gộp tăng 7,5% và 8,7% nhờ giá bán tăng mạnh hơn giá nguyên liệu HRC.

Với P/B hiện tại của NKG đang ở mức hấp dẫn, khoảng 1,05 ở dưới mức trung bình 1,2 của 2 chu kỳ trong giai đoạn tăng trưởng, các nhà đầu tư có thể xem xét cơ hội đối với cổ phiếu NKG khi cổ phiếu này ở quanh vùng giá 20.000 đồng/cp.

Bình luận (19)