Dữ liệu từ VBMA cho thấy, từ đầu năm đến nay các doanh nghiệp bất động sản tiếp tục “vắng bóng” trên thị trường phát hành trái phiếu doanh nghiệp. Ở chiều ngược lại, trong 9 tháng còn lại của năm 2025, ước tính sẽ có khoảng 172.963 tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 93.483 tỷ đồng, tương đương 54%.

Theo dữ liệu VBMA tổng hợp từ HNX và SSC, tính đến ngày công bố thông tin 31/03/2025, có 1 đợt phát hành trái phiếu riêng lẻ trị giá 500 tỷ đồng và 4 đợt phát hành ra công chúng trị giá 10.199 tỷ đồng trong tháng 3/2025.

Cụ thể, Ngân hàng TMCP Lộc Phát Việt Nam (LPBank; HoSE: LPB) phát hành 2 lô trái phiếu ra công chúng kỳ hạn 7 – 10 năm, với tổng giá trị 3.000 tỷ đồng. Theo sau là Ngân hàng TMCP Quân Đội (MB; HoSE: MBB) phát hành 1 lô trái phiếu ra công chúng, kỳ hạn 6 năm, giá trị 2.199 tỷ đồng.

CTCP Chứng khoán VPS phát hành ra công chúng 1 lô trái phiếu, kỳ hạn 2 năm, với giá trị 5.000 tỷ đồng. Lô trái phiếu riêng lẻ duy nhất phát hành trong tháng qua là của CTCP Chứng khoán Rồng Việt (HoSE: VDS), kỳ hạn 1 năm, với giá trị 500 tỷ đồng.

Trong tháng 3, các doanh nghiệp đã mua lại 5.430 tỷ đồng trái phiếu trước hạn, giảm 45% so với cùng kỳ năm 2024. Trong 9 tháng còn lại của năm 2025, ước tính sẽ có khoảng 172.963 tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 93.483 tỷ đồng, tương đương 54%.

Về tình hình công bố thông tin bất thường, có 5 mã trái phiếu chậm trả lãi 305 tỷ đồng và 2 mã chậm trả gốc 355 tỷ đồng trong tháng 3.

Trên thị trường thứ cấp, tổng giá trị giao dịch trái phiếu doanh nghiệp riêng lẻ trong tháng 3/2025 đạt 120.858 tỷ đồng, bình quân đạt 5.755 tỷ đồng/phiên, tăng 56,6% so với bình quân tháng 2.

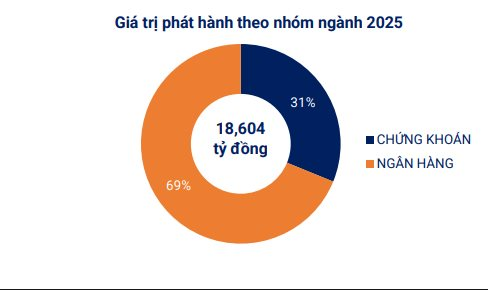

Cũng theo dữ liệu từ VBMA, trong 3 tháng đầu năm, các doanh nghiệp đã phát hành tổng giá trị 18.604 tỷ đồng trái phiếu. Trong đó, ngành ngân hàng chiếm 69% và 31% còn lại thuộc về ngành chứng khoán.

Nguồn: VBMA

Như vậy, từ đầu năm đến nay, thị trường trái phiếu doanh nghiệp vắng bóng hoàn toàn các doanh nghiệp bất động sản và doanh nghiệp sản xuất, …

Về kế hoạch phát hành sắp tới, HĐQT CTCP Thành Thành Công - Biên Hòa (TTC AgriS; HoSE: SBT) đã thông qua phương án phát hành trái phiếu ra công chúng trong năm 2025 với tổng giá trị tối đa gần 500 tỷ đồng. Đây là trái phiếu chuyến đổi, không kèm chứng quyền, không có tài sản đảm bảo và mệnh giá 100 nghìn đồng/trái phiếu. Trái phiếu có kỳ hạn 1 năm và với mức lãi suất 9.5%/năm.

Tiếp đó, HĐQT Ngân hàng TMCP Công Thương Việt Nam (Vietinbank; HoSE: CTG) cũng đã thông qua phương án phát hành trái phiếu ra công chúng đợt 2 trong quý I và II năm 2025 với tổng giá trị tối đa 4.000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo và mệnh giá 100 nghìn đồng/trái phiếu. Trái phiếu có kỳ hạn từ 8-10 năm và lãi suất thả nổi.

Bình luận (1)