VietinBank (HoSE: CTG) tích cực thu hồi nợ xấu với giá trị thu hồi dự kiến lên tới 8.000 tỷ đồng. Điều này hỗ trợ cho thu nhập ngoài lãi của ngân hàng.

Ghi nhận thông tin từ VietinBank, kết thúc 9 tháng 2024, VietinBank có tổng thu nhập hoạt động (TOI) đạt 21.916 tỷ đồng tăng 26% YoY dẫn đầu ngành ngân hàng. Thu nhập lãi thuần (NII) đặt 15.577 tỷ đồng tăng 19% YoY, nhờ triển khai các gói tín dụng.

Tăng trưởng tín dụng giúpVietinBank ghi tăng thu nhập lãi thuần tích cực. Ảnh minh họa: CTG

Cùng với đó, thu nhập ngoài lãi (NOI) tăng mạnh 47,3% trong quý III đạt 6.339 tỷ đồng. Tăng đột biến này đến từ việc VietinBank đã thu hồi được một khoản lớn nợ xấu đã xử lý. Tính đến quý III/ 2024 ngân hàng đã thu hồi được 6.800 tỷ nợ xấu đã xử lý. Trong đó có 6.500 tỷ là nợ gốc. Ngân hàng cho biết sẽ tích cực thu hồi nợ xấu trong quý IV để đạt được con số 8.000 tỷ vào cuối năm.

Tỷ lệ biên lãi ròng (NIM) của VietinBank trong quý III ghi nhận giảm so với quý II/ 2024 xuống còn 2,26% do sự chênh lệch giữa tăng trưởng tín dụng và chi phí vốn (CoF) đồng thời chịu áp lực từ tỷ giá và lãi suất liên ngân hàng. CTG kỳ vọng NIM sẽ đi ngang và có phần giảm nhẹ trong quý cuối năm.

COF quý III/2024 đạt 3,16% và được kỳ vọng sẽ giảm nhẹ trong quý IV/2024 nhờ việc hưởng lợi từ CASA.

Số dư CASA cải thiện tốt trong quý III/2024 đạt 23,1% từ mức 22,8% ở quý II. Trong đó tỷ trọng của KHCN đóng góp vào CASA là 34% so với năm 2023 là dưới 30%. VietinBank dự kiến cải thiện CASA lên mức 25% trong năm 2025 và là động lực tăng trưởng chính cho ngân hàng.

Kỳ vọng này có cơ sở khi VietinBank là một trong những ngân hàng có sự đầu tư công nghệ và sẵn sàng tiếp cân các sáng kiến công nghệ mới để tăng trải nghiệm khách hàng. Đây là một trong những nhà băng dẫn đầu thị trường về việc thí điểm công nghệ "Cười để thanh toán" tại chi nhánh, tuy có giới hạn điểm thí điểm.

Mặt khác, chúng ta biết NIM giảm, chi phí vốn tăng là vấn đề ảnh hưởng đến biên lãi ròng và lợi nhuận của không chỉ VietinBank mà còn cả hệ thống, trong xu hướng lãi suất - giá vốn có tín hiệu tăng suốt thời gian qua. Theo phân tích của các chuyên gia VIS Rating, trong khi các ngân hàng Big 4 ít ảnh hưởng thì các ngân hàng có quy mô nhỏ và CASA thấp sẽ còn chịu ảnh hưởng lớn của chi phí vốn đắt thêm. (Lưu ý là ngoài ra nhóm các ngân hàng vốn quốc doanh còn có lợi thế về vốn tiền gửi của Kho bạc Nhà nước, tuy rằng khoản vốn lớn này đến cuối quý III/2024, ghi nhận đã giảm ở 3 ngân hàng VietinBank, Vietcombank và BIDV với tổng giảm khoảng 40% so với quý trước).

Các tỷ lệ LDR, CAR, CIR của VietinBank ghi nhận tương đối tốt. Đáng chú ý, tỷ lệ CAR tăng trưởng 9 tháng năm 2024 đạt 9,85% . CTG đã phát hành hơn 14.000 tỷ trái phiếu thứ cấp để huy động vốn đồng thời để đảm bảo tỷ lệ CAR. CTG đặt mục tiêu điều hành CAR quanh 9%. Theo đó, đây là một trong những nhà băng sử dụng kênh trái phiếu để cơ cấu vốn và sẵn sàng nguồn vốn đáp ứng nhu cầu tín dụng khá hiệu quả.

Về triển vọng tăng nguồn vốn, CTG cũng có kế hoạch tăng vốn từ lợi nhuận giữ lại khoảng 24.000 tỷ đang được NHNN xem xét và trình Quốc hội phê duyệt. Kế hoạch này khi thực thi sẽ hỗ trợ cho CTG đáng kể.

Về tình hình tín dụng, theo chia sẻ của Ban Lãnh đạo, cập nhật 13/11/2024, ngân hàng tăng trưởng tín dụng đạt 11,4% tăng so với mức 8,75% hồi quý III/2024. CTG đang triển khai nhiều gói

tín dụng và kỳ vọng tín dụng sẽ có sự đột phá vào cuối năm 2024 để đạt được con số 14%.

Ông Đoàn Minh Tuấn, FIDT cho biết, từ nay đến cuối năm và cả năm 2025, động lực tăng trưởng tín dụng của CTG cho là đến từ:

Thứ nhất, hoạt động xuất nhập khẩu được đẩy mạnh. Dòng vốn FDI dự kiến quý IV tăng 13.000 tỷ đồng.

Thứ hai, các tháng cuối năm CTG duy trì tăng trưởng ở tất cả các phân khúc tập trung vào các dự án bất động sản (BĐS) trung và dài hạn, BĐS khu công nghiệp, năng lượng tái tạo.

Thứ ba, Doanh nghiệp SME cuối năm tăng trưởng mạnh từ nhu cầu thanh toán công nợ và tiêu dùng dự kiến SME tăng 10% vào năm 2024 và 13,6% vào năm 2025. Bên cạnh đó CTG dự kiến mảng bán lẻ sẽ tăng trưởng 18% vào cuối năm 2024.

Thứ tư, CTG tăng trưởng khách hàng mới từ 9 – 10% mỗi năm.

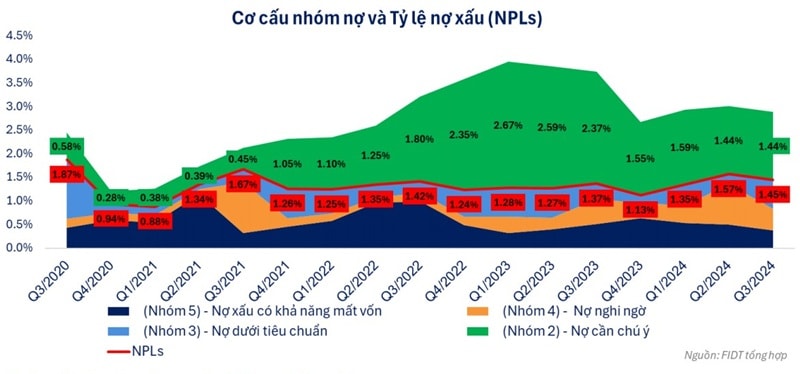

Đối với chất lượng tài sản, nợ xấu của CTG, chuyên gia nhìn nhận hiện quy mô nợ xấu toàn ngành đã tăng 27% ytd. Theo dự đoán của CTG, nợ xấu vẫn sẽ còn tiếp lục gia tăng nhẹ trong 2 tháng cuối năm.

Riêng tình hình nợ xấu hiện tại của CTG ghi nhận nợ nhóm 5 tập trung chủ yếu ở ngành Bất động sản, Vật liệu xây dựng và Xây dựng cơ bản; Nợ nhóm 2 tập trung chủ yếu ở lĩnh vực giao thông; Nợ nhóm 3 tăng trong Quý III chủ yếu do một số khách hàng có dòng tiền chưa về nên bị chuyển xuống nợ nhóm 3, tuy nhiên sẽ được cải thiện nhóm nợ khi dòng tiền về.

CTG cũng cho biết đã trích lập nợ cơ cấu lại Thông tư 02.

Nhìn nhận về triển vọng của CTG, các chuyên gia cho rằng CTG là một trong những nhà băng có tăng trưởng tín dụng tốt (trong nhóm Big 4 với thị phần lớn so với các NH toàn hệ thống), qua đó tăng trưởng thu nhập lãi thuần. Tuy NIM giảm song vẫn ở tỷ lệ ổn định tích cực, được hỗ trợ bởi việc đẩy mạnh công tác thu hồi nợ và phân loại nợ, trích lập dự phòng rủi ro thận trọng, đảm bảo chất lượng tài sản. CTG bên cạnh đó, được kỳ vọng về kế hoạch tăng vốn, theo sau kế hoạch đã được Quốc hội thông qua của Vietcombank. Tuy nhiên khả năng tăng trưởng lợi nhuận của ngân hàng sẽ còn phụ thuộc vào nhiều yếu tố.

Theo kế hoạch 2024, CTG đặt mục tiêu lợi nhuận trước thuế ngân hàng mẹ đạt 26.300 tỷ đồng, tăng 8,7% so với năm trước. Tại quý III/2024, lợi nhuận trước thuế của ngân hàng đạt 6.553 tỷ đồng, tăng 35% so với cùng kỳ. Lũy kế 9 tháng, lợi nhuận ngân hàng là 19.513 tỷ đồng, tăng 12% so với cùng kỳ. Theo đó, ngân hàng đạt khoảng 71% theo kế hoạch lãi và còn một chặng đường để thúc đẩy tăng dư nợ và hoàn thành chỉ tiêu đề ra.