Ảnh minh họa

Những biến động ngắn hạn của cổ phiếu thép và tôn mạ đã phản ánh một phần vào giá. Tuy nhiên, dư địa tăng vẫn còn trong bối cảnh ngành thép kỳ vọng phục hồi.

Mặc dù vậy, ngành này chịu tác động quốc tế lớn, trong đó trọng tâm là câu chuyện kích thích kinh tế của Trung Quốc. Do đó, cần theo dõi các diễn biến quốc tế để đánh giá đầy đủ tác động đến triển vọng ngành này.

Triển vọng tăng nhưng chưa lớn

Nhiều yếu tố cho thấy thép và tôn mạ được kỳ vọng sẽ có kết quả kinh doanh tốt trong cả quý 3 và quý 4/2024. Trong đó, tác động lớn nhất là ngành thép đang được cho hưởng lợi từ gói kích thích kinh tế và phục hồi thị trường bất động sản (BĐS) của Ngân hàng Nhân dân Trung Quốc (PBoC) ban hành kể từ tháng 9/2024. Thông tin này đã tạo động lực tích cực cho ngành thép, với giá thép HRC tăng 12% từ đầu tháng 9 tại Trung Quốc.

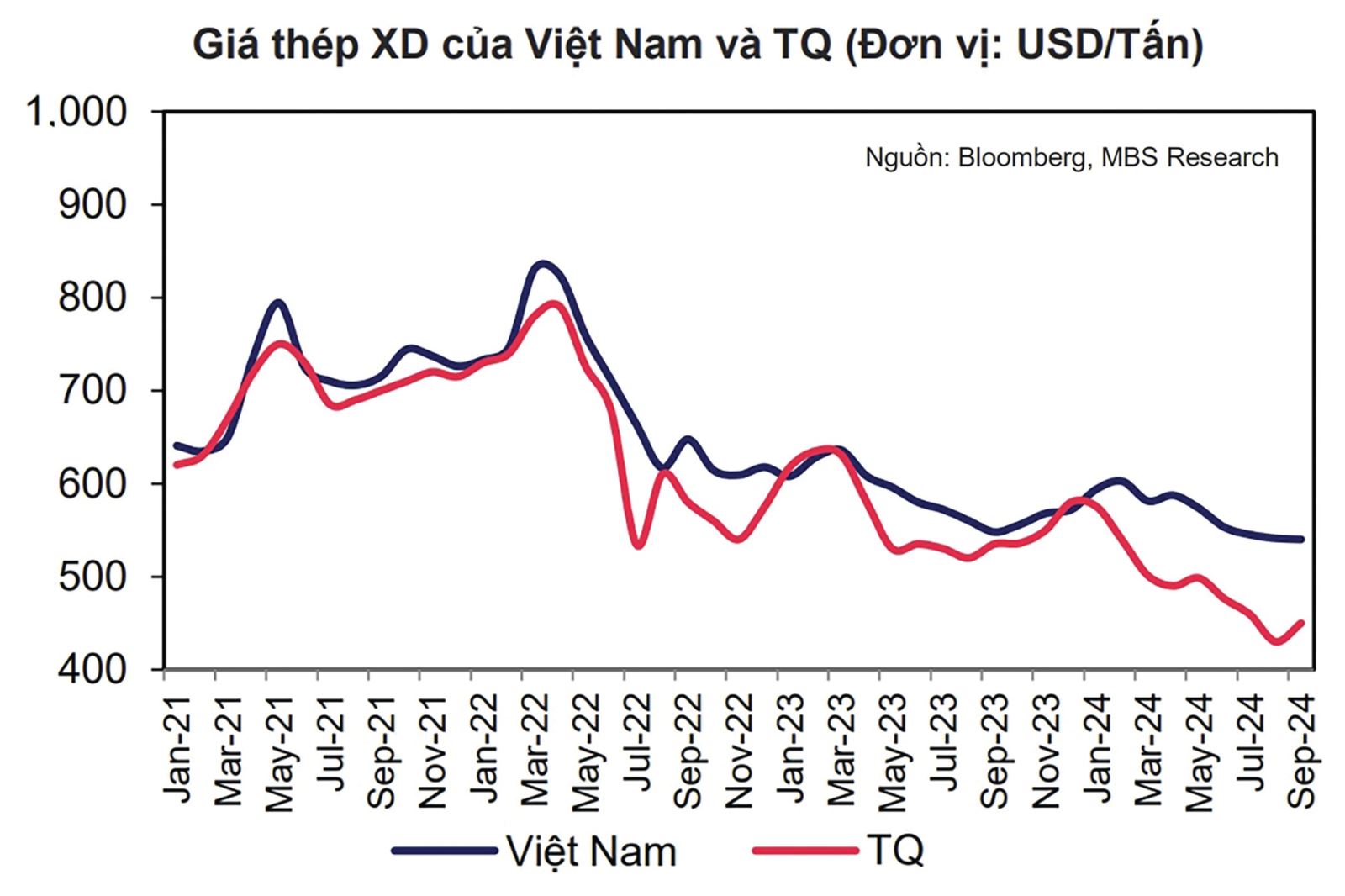

Khi nhu cầu của thị trường Trung Quốc đảo chiều, áp lực thép giá rẻ của thị trường Việt Nam giảm xuống. Dự báo giá thép tại Việt Nam sẽ khởi sắc trở lại từ quý 4/2024, giúp đưa giá thép xây dựng trung bình trong cả năm nay về quanh ngưỡng 571 USD/tấn, tăng 4% so với năm 2023.

Bên cạnh đó, giá thép nội địa Việt Nam còn được hỗ trợ từ các hoạt động xây dựng khi nguồn cung nhà ở đang tăng lên, và Chính phủ thúc đẩy giải ngân đầu tư công, tăng tốc triển khai các dự án cơ sở hạ tầng trọng điểm, tăng cầu lẫn giá tạo động lực cho các doanh nghiệp ngành thép.

Đối với thị trường xuất khẩu thép, giới chuyên gia dự báo chưa có nhiều cải thiện do nhu cầu thế giới phục hồi chậm; yếu tố điều tra chống bán phá giá và chống trợ cấp đối với thép CORE có thể làm giảm tăng trưởng sản lượng so với cùng kỳ.

Nhìn chung, tăng trưởng nội địa vẫn đang là trụ cột chính cho các kỳ vọng tăng trưởng doanh thu và lợi nhuận của doanh nghiệp thép cho cả năm 2024 và 2025.

Ông Huỳnh Hoàng Phương, Chuyên gia phân tích chứng khoán độc lập cho rằng, mặc dầu nhu cầu tiêu thụ thép trong nước tăng nhưng sẽ không tăng mạnh trong quý 4/2024 do sự phục hồi của ngành BĐS chưa quá tốt. Năm 2025 dự báo ngành thép sẽ tăng trưởng mạnh hơn khi các doanh nghiệp BĐS có kế hoạch đẩy mạnh hoạt động tiền bán hàng vào cuối năm nay và nửa đầu năm sau (có lợi cho các doanh nghiệp chủ yếu cung cấp lớn nhất cho BĐS dân cư như HPG). Về biên lợi nhuận, ngành thép có thể cải thiện hơn do giá thép đã tăng lại so với đáy dài hạn ở quý 3 năm nay. Có thể nói về sản lượng và giá thép đang có yếu tố tích cực cho ngành nhưng mức độ chưa quá lớn.

Chọn lọc cổ phiếu

Theo bối cảnh chung, các cổ phiếu ngành thép được xem xét phân tích và lựa chọn tùy thuộc nhà đầu tư, nhưng trên các yếu tố cơ bản gồm:

Thứ nhất là cổ phiếu HPG của Công ty CP Tập đoàn Hòa Phát. Doanh nghiệp này dẫn đầu thị phần thép xây dựng với hơn 37% và đang có lợi thế hơn nhiều so với các doanh nghiệp còn lại trong ngành thép khi bán thép HRC.

Theo kết quả kinh doanh quý 3/2024, HPG đạt 3.022 tỷ đồng lợi nhuận sau thuế, tăng 51% so với cùng kỳ (2.000 tỷ đồng). Trước đó, doanh nghiệp đã công bố doanh thu thuần đạt 34.000 tỷ đồng, tăng 19%. Lũy kế 9 tháng, HPG ghi nhận hơn 105.000 tỷ đồng doanh thu tương đương hơn 4 tỷ USD, tăng 23% so với cùng kỳ (85.431 tỷ đồng), hoàn thành 75% kế hoạch năm. Lợi nhuận sau thuế đạt 9.210 tỷ đồng, tăng 140% so với cùng kỳ, hoàn thành 92% kế hoạch năm.

Với kỳ vọng chi phí đầu vào sẽ giảm nhanh hơn giá đầu ra, dẫn đến chênh lệch giá và biên lợi nhuận gộp 6 tháng cuối năm 2024 của HPG cao hơn so với nửa đầu năm, kết quả lợi nhuận tăng mạnh từ chu kỳ thấp, Vietcap đặt ra giá mục tiêu cho HPG tương ứng (1) P/E dự phóng năm 2024/25 là 17,3/14,1 lần, với P/E dự phóng năm 2025 tại giá mục tiêu phù hợp với độ lệch chuẩn là +1,5 so với P/E trung bình 10 năm của HPG là 8,6 lần; và (2) P/B dự phóng năm 2024/25 là 1,8/1,6 lần, phù hợp với P/B trung bình 10 năm của công ty là 1,8 lần.

Trong khi đó, FED dự kiến sẽ giảm lãi suất chậm hơn khi các dự liệu kinh tế Mỹ tốt dẫn đến tỷ giá đã hạ nhiệt mạnh trong quý 3 có thể đi ngang hoặc tăng trở lại trong quý 4. “HPG sẽ chịu tác động tiêu cực (do nợ ngoại tệ lớn) nhưng sẽ ít hơn quý 2 - số này không quá lớn trong tổng lợi nhuận của HPG. Tuy nhiên cần theo dõi tỷ giá thời điểm cuối tháng 12”, ông Huỳnh Hoàng Phương phân tích.

Thứ hai là cổ phiếu HSG của Công ty CP Tập đoàn Hoa Sen. Doanh nghiệp này dẫn đầu về thị phần tôn mạ với tiêu thụ 9 tháng 2024 tại miền Bắc, miền Trung và miền Nam lần lượt chiếm 34,4%; 33,6% và 20,7%. Với bối cảnh chung, HSG cũng được dự báo sẽ hưởng lợi khi nhu cầu trong nước hồi phục. Tập đoàn này cũng được kỳ vọng sẽ giành thêm thị phần nếu thuế chống bán phá giá đối với sản phẩm tôn mạ nhập khẩu từ Trung Quốc, Hàn Quốc được áp dụng.

Trong 9 tháng đầu năm tài chính 2024,HSG ghi nhận doanh thu thuần đạt 29.163 tỷ đồng, tăng 24% so với cùng kỳ, và lợi nhuận sau thuế đạt 696 tỷ đồng, cải thiện đáng kể so với mức lỗ 410 tỷ đồng của 9 tháng đầu niên độ 2022 - 2023.

Vietcap dự báo tăng trưởng doanh thu năm tài chính 2024 của HSG ở mức 20% so với năm trước. Đồng thời, nâng khuyến nghị cổ phiếu từ ‘kém khả quan” lên “phù hợp thị trường’.

Theo ông Huỳnh Hoàng Phương, các biến động ngắn hạn của cổ phiếu thép đã phản ánh 1 phần vào giá, tuy nhiên dư địa tăng vẫn còn trong bối cảnh ngành được kỳ vọng phục hồi trong quý 4/2024 và cho năm sau.

Bình luận (5)