Ngoài mục tiêu phục vụ kinh doanh và trả nợ, việc phát hành tăng vốn là một phần trong kế hoạch tái cơ cấu vốn nhà nước được giới đầu tư chờ đợi.

Tổng công ty Đầu tư và phát triển công nghiệp (Becamex IDC) vừa thông qua việc triển khai phương án chào bán ra công chúng để tăng vốn điều lệ. Số lượng cổ phiếu được chào bán lần này là 300 triệu cổ phiếu, tương đương gần 29% tổng số cổ phiếu đang lưu hành.

Số cổ phiếu này sẽ được chào bán theo hình thức đấu giá công khai tại Sở Giao dịch chứng khoán TP.HCM và không bị hạn chế chuyển nhượng. Đồng thời, số lượng chào bán thành công tối thiểu sẽ phải đạt 29,4% tổng khối lượng dự kiến bán ra, tương ứng 88,2 triệu cổ phiếu.

Thời gian chào bán dự kiến trong quý IV/2024 hoặc sang năm 2025, ngay sau khi phương án chào bán trên được Uỷ ban Chứng khoán Nhà nước chấp thuận.

Giá chào bán sẽ do HĐQT Becamex IDC quyết định nhưng không thấp hơn giá trị sổ sách trong báo cáo tài chính tổng hợp của công ty tại kỳ gần nhất; không thấp hơn trung bình giá đóng cửa 30 phiên giao dịch gần nhất của cổ phiếu Becamex IDC trước ngày công bố bản thông báo phát hành và không thấp hơn 50.000 đồng/cổ phiếu.

Tại đại hội đồng cổ đồng hồi đầu năm, ông Quảng Văn Viết Cương, Phó tổng giám đốc Becamex IDC từng chia sẻ đây là mức giá hợp lý nhằm đảm bảo quyền lợi của cổ đông hiện hữu cũng như tuân thủ các quy định pháp luật.

Nếu bán thành công toàn bộ số cổ phiếu đăng ký với mức giá này, Becamex IDC có thể thu về 15.000 tỷ đồng và nâng vốn điều lệ công ty lên 13.350 tỷ đồng.

Kế hoạch phát hành thêm cổ phiếu có thể giúp Becamex IDC giảm đáng kể nợ vay, tăng thêm nguồn lực để triển khai các dự án mới, thúc đẩy tăng lợi nhuận về trung và dài hạn. Ngoài ra, tỷ lệ sở hữu của cổ đông bên ngoài tăng lên cũng giúp tăng tính thanh khoản cho doanh nghiệp.

Về mục đích sử dụng vốn, công ty dự kiến dùng 6.300 tỷ đồng đầu tư vào hai dự án là khu công nghiệp Bàu Bàng mở rộng và khu công nghiệp Cây Trường.

Đáng chú ý, dự án khu công nghiệp Cây Trường là dự án trọng điểm của Becamex IDC trong thời gian tới với quy mô 700 ha, vốn đầu tư gần 5.500 tỷ đồng. Mới đây dự án đã được chấp thuận chủ trương đầu tư, phê duyệt quy hoạch 1/500 và khởi công trong tháng 9/2024.

Hơn 3.600 tỷ đồng dùng để góp vốn thêm vào các đơn vị như Công ty liên doanh TNHH KCN Việt Nam - Singapore (VSIP), Becamex Bình Phước, Becamex - VSIP (BVP), Becamex Bình Định và VSSES.

Số tiền còn lại hơn 5.000 tỷ đồng dự kiến dùng để trả gốc, lãi vay ngân hàng và trái phiếu.

Gỡ nút thắt về vốn

Là “ông trùm” bất động sản Bình Dương, doanh nghiệp này hiện đang sở hữu trực tiếp 100% vốn tại bảy khu công nghiệp trên địa bàn tỉnh với tổng diện tích lên đến hơn 4.000 ha, chiếm hơn 30% thị phần cấp tỉnh và lớn thứ ba tại Việt Nam với 3,6% thị phần toàn quốc.

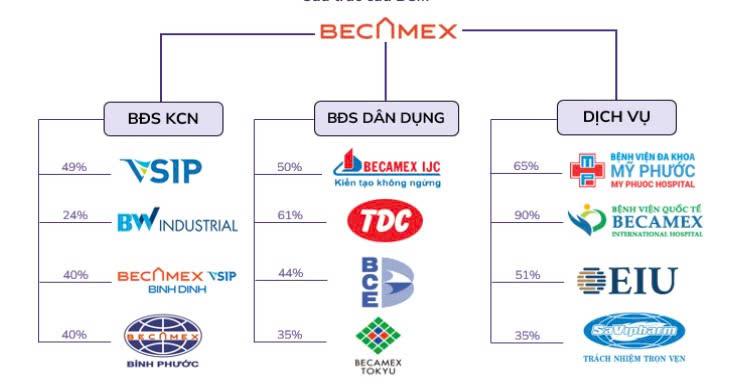

Một số công ty con/liên kết tiêu biểu trong hệ sinh thái của Becamex IDC. Ảnh: ABS

Đồng thời, liên doanh VSIP do Becamex IDC sở hữu 49% vốn điều lệ và Sembcorp (thuộc sở hữu của chính phủ Singapore; sở hữu 51%), đang vận hành 14 khu công nghiệp trên khắp cả nước với quy mô lên đến gần 11.000ha, qua đó thường đóng góp khoảng 30 – 60% lợi nhuận trước thuế của Becamex IDC trong nhiều năm gần đây.

Ngoài ra, Becamex IDC còn có 24% cổ phần tại BW Industrial, đơn vị đứng đầu Việt Nam trong phân khúc nhà kho, nhà xưởng xây sẵn với hơn 900 ha quỹ đất công nghiệp.

Việc sở hữu hàng ngàn hecta đất khu công nghiệp đòi hỏi nguồn lực đáng kể về bộ đệm vốn chủ sở hữu, đồng thời gia tăng áp lực nợ vay vốn đang ở mức cao.

Hệ số nợ vay/vốn chủ sở hữu của công ty hiện ở mức khoảng 1,1 lần, cao hơn trung bình ngành. Nợ vay của Becamex IDC cao do cơ cấu cổ đông sở hữu của doanh nghiệp, UBND tỉnh Bình Dương nắm giữ 95,44% cổ phần, việc tăng vốn cần có sự phê duyệt của Chính phủ, nên để đáp ứng nhu cầu vốn đầu tư các dự án bất động sản, doanh nghiệp phải thực hiện huy động vốn qua các công cụ nợ như vay ngân hàng, phát hành trái phiếu.

Do đó, bên cạnh mục tiêu huy động vốn cho kinh doanh và cơ cấu nợ, việc phát hành cổ phiếu “pha loãng” lần này cũng là một phần trong kế hoạch câu chuyện cơ cấu vốn sở hữu nhà nước được giới đầu tư chờ đợi, theo đó, tỷ lệ sở hữu tại Becamex IDC của UBND tỉnh Bình Dương sẽ giảm xuống mức hơn 65% sau phát hành.

Triển vọng tích cực hậu tái cấu trúc

Trong thời gian qua, dòng vốn FDI chảy vào Việt Nam tiếp tục tăng mạnh nhờ những điều kiện như vị trí địa lý chiến lược, hạ tầng giao thông thuận lợi, chi phí điện nước, nhân công ở mức phù hợp, xu hướng dịch chuyển chuỗi cung ứng khỏi thị trường Trung Quốc, các tập đoàn đa quốc gia thực hiện chiến lược “Trung Quốc + 1”.

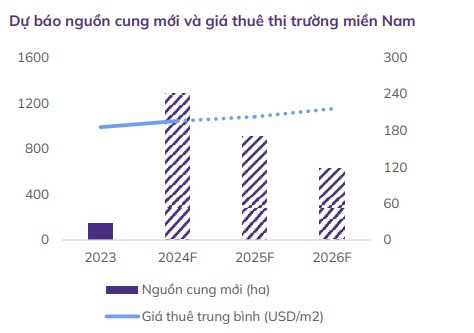

Dự báo nguồn cung mới và giá thuê thị trường miền Nam. Ảnh: ABS

Trong bối cảnh đó, theo công ty chứng khoán An Bình (ABS), Bình Dương tiếp tục nằm trong nhóm các địa phương thu hút được nguồn vốn đầu tư lớn với vị trị địa lý chiến lược là trung tâm của vùng kinh tế trọng điểm phía Nam với diện tích đất công nghiệp lớn nhất cả nước.

Ngoài ra, giá cho thuê đất khu công nghiệp tại Bình Dương cũng nằm ở mức cao và vẫn còn dư địa tăng trưởng trong thời gian tới, hiện ở mức trung bình rơi vào khoảng gần 170 USD/m2.

Thêm nữa, CBRE dự báo trong 3 năm tới, giá thuê đất công nghiệp có thể tăng 3 - 7%/năm ở miền Nam. Trong khi đó, giá thuê của nhà kho/nhà xưởng xây sẵn được dự báo sẽ tăng nhẹ từ 1- 4%/năm với phân khúc xưởng xây sẵn sẽ có tốc độ tăng giá cao hơn.

Nhờ đó, tổ chức này đánh giá triển vọng tăng trưởng về cả chất và lượng của Becamex IDC vẫn sẽ tích cực trong trung và dài hạn.